|

Не могу найти требования по оформлению выпускной контрольной работы по курсу профессиональной переподготовки "Менеджмент предприятия" |

Управление организационно-экономической устойчивостью промышленных корпоративных систем на основе динамического анализа состояния в условиях неопределенности

Финансово-экономическая система. Финансово-экономическое состояние предприятия характеризуется составом и размещением средств, структурой их источников, скоростью оборота капитала, способностью предприятия погашать свои обязательства в срок и в полном объеме, а также другими факторами. Оценка финансово-экономического состояния - операция неоднозначная, однако достоверная. Объективная его оценка важна для заинтересованных пользователей отчетности предприятия. При анализе показателей финансово-экономической системы, являющейся объектом пристального внимания как внешних, так и внутренних пользователей отчетности, необходимо, основываясь на первичных документах, данных учета и отчетности и др. документации, разработать определенные показатели, а также правила и методики их оценки.

Анализ финансово-экономической системы как составляющей структуры предприятия должен всегда учитывать, что данная система является "кровеносной" системой предприятия. Перед любым предприятием всегда стоят две основные задачи: привлечение капитала и его эффективное использование (а также оценка эффективности), т. е. управление структурой капитала. Практически все результаты деятельности предприятия (любой из его функциональностей) имеют свое количественное выражение в виде финансовых результатов (коэффициентов, отношений и т. п.). Используя понятие финансово-экономической системы как одной из составляющих в связке с ПСС, представляется возможным оценить, какие позиции (параметры и коэффициенты) являются наиболее критичными (т. е. не достигаются желаемые уровни) для данного предприятия, где резервы увеличения эффективности наиболее малы.

С данной точки зрения ключевыми параметрами становятся: структура наличия и использования капитала, состояние и эффективность движения активов, уровень и перспективы конечных финансовых результатов. В схеме анализа и оценки финансово-экономической системы можно выделить следующие области (блоки параметров):

- оценка устойчивости и автономности;

- оценка оборачиваемости;

- анализ платежеспособности;

- анализ финансовых результатов.

Каждая из названных областей имеет принципиальное значение и играет значимую роль при оценке деятельности предприятия в целом, особенности в условиях неопределенности функционирования внешней среды. Тем не менее, поскольку приоритет в финансово-экономической деятельности отдается рациональной организации и эффективному использованию оборотных средств, именно им уделяется особое внимание в данном блоке анализа.

Все финансы предприятия можно разделить на внутренние (собственные) и внешние (привлеченные).

Чтобы оценить эффективность функционирования финансовой системы в целом, необходимо знать:

- как используется привлеченный капитал;

- в какой степени предприятие обслуживает внешние и внутренние обязательства;

- способно ли оно увеличить свои резервы, не снижая ликвидности имеющихся активов; насколько сбалансировано финансовое состояние в целом и т. д.

Всем этим задачам отвечает анализ финансово-экономической системы предприятия, включающий в себя также анализ и оценку эффективности функционирования экономической системы предприятия, в том числе эффективность применяемых критериев развития (достижимость плановых показателей и т. п.).

Все названные области содержат блоки параметров, которые легко вычисляются по типовым формам бухгалтерской отчетности либо выводятся из них по существующим методикам.

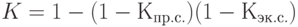

Описание блока оценки устойчивости и автономности предприятия. К параметрам оценки устойчивости и автономности предприятия относятся:

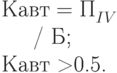

- Коэффициент автономии - показывает, в какой степени объем используемых предприятием активов сформирован за счет собственного капитала и насколько предприятие независимо от внешних источников финансирования (рост коэффициента свидетельствует о росте финансовой независимости и снижении риска финансовых затруднений). Коэффициент автономии равен доле источников средств в общем итоге баланса. Нормальное значение - на уровне 0,5.

где

- собственные средства предприятия, руб.,

- собственные средства предприятия, руб.,  - валюта баланса, руб.

- валюта баланса, руб. - Коэффициент финансовой устойчивости - отношение собственных и заемных средств и характеризует независимость предприятия от заемных источников финансирования. Рост данного коэффициента означает рост кредитоспособности предприятия, что в значительной степени влияет на его кредитную историю и расширяет возможности займов и кредитования.

где

,

,  - итоги разделов V и VI бухгалтерского баланса предприятия - без строк 640, 650, 660

- итоги разделов V и VI бухгалтерского баланса предприятия - без строк 640, 650, 660Данное отношение показывает, сколько заемных средств привлекало предприятие на 1 руб. собственных средств, вложенных в активы.

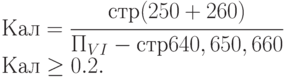

- Обеспеченность собственными оборотными средствами. Коэффициент обеспеченности собственными оборотными средствами равен отношению величины собственных оборотных средств к стоимости запасов и затрат предприятия.

Если его значение меньше 0,1, структура баланса может быть признана неудовлетворительной, а предприятие неплатежеспособным (в соответствии с "Методическими положениями по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса", разработанными ФУДН в 1994 г.).

В части обеспеченности запасов собственными оборотными средствами коэффициент определяется как:

Так как долгосрочные заемные средства (

) направляются на финансирование основных средств и капитальных вложений, при расчете собственных оборотных средств они прибавляются к собственному капиталу. Считается, что коэффициент обеспеченности должен изменяться в пределах

) направляются на финансирование основных средств и капитальных вложений, при расчете собственных оборотных средств они прибавляются к собственному капиталу. Считается, что коэффициент обеспеченности должен изменяться в пределах  . Т. е. 60-80% запасов предприятия должны формироваться из собственных источников.

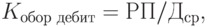

. Т. е. 60-80% запасов предприятия должны формироваться из собственных источников. - Коэффициент маневренности - равен соотношению собственных оборотных средств предприятия к общей величине источников собственных средств.

Этот коэффициент показывает, какая часть собственных средств находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Оптимальное значение этого показателя 0,5.

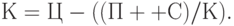

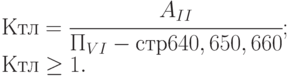

- Коэффициент инвестирования

Показывает, в какой степени внеоборотные активы покрыты собственными источниками.

Значение коэффициента должно быть больше 1. Значение  свидетельствует об отсутствии у предприятия собственных оборотных средств, наличие которых - минимальное условие финансовой устойчивости.

свидетельствует об отсутствии у предприятия собственных оборотных средств, наличие которых - минимальное условие финансовой устойчивости.

Все названные выше коэффициенты отражают одно из важнейших правил функционирования финансово-экономической системы - соблюдение оптимальных, отвечающих целям и задачам конкретного предприятия, соотношений между собственными и заемными средствами, между внешними и внутренними ресурсами, между активами и пассивами.

Учитывая, что предприятие обязано своевременно уплачивать проценты по кредитам, погашать полученные кредиты, выплачивать внутренние долги, что не зависит от уровня прибыли, всегда увеличение доли заемного капитала в структуре источников финансирования означает снижение уровня автономности, а также и уровня долгосрочной платежеспособности. Кроме того, с учетом значений данных параметров принимаются многие решения в области политики привлечения финансовых ресурсов и решение об источниках финансирования капитальных вложений.

Описание блока параметров оценки оборачиваемости. Оценка оборачиваемости оборотных активов складывается из оценки оборачиваемости отдельных элементов оборотных средств (согласно системе бухгалтерского учета на предприятия) и включает в себя анализ следующих параметров:

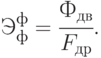

- Коэффициент оборачиваемости оборотных активов - характеризует размер объема выручки от реализации в расчете на один рубль оборотных средств, т. е., по сути, является показателем фондоотдачи оборотных средств.

- Оборачиваемость запасов - оценивается как по количеству оборотов, так и по коэффициенту закрепления на 1 денежную единицу реализованной продукции, а также в днях.

- Оборачиваемость дебиторской задолженности - оценивается так же, как и предыдущий показатель. Кроме того, для оценки используется градация по уровню ликвидности, необходимая для оценки перспектив возвращения оборотных средств, "замороженных" в дебиторской задолженности, причем в соотношении с анализом кредиторской задолженности.

- Достаточность денежных средств - определяет уровень абсолютной платежеспособности предприятия, его готовность немедленно рассчитаться по неотложным финансовым обязательствам.

- Период предпринимательского кредита (в днях) - характеризует часть политики коммерческого кредита, положения которой влияют на показатели дебиторской задолженности, а также на продолжительность финансового цикла предприятия.

Оценка оборачиваемости оборотного капитала и его движения, или состояние текущих активов предприятия (в целом и по группам источников) - важнейшая составляющая анализа финансово-экономической системы, своеобразный индикатор деловой активности предприятия (и, по сути, производственной активности). Именно с оборота мобильных активов начинается процесс обращения капитала, приводится в движение вся цепочка хозяйственной активности предприятия. Поэтому факторам и резервам ускорения оборотных средств, синхронизации движения текущих активов с прибылью и денежными средствами предприятия следует уделять максимум внимания. Более того, скорость оборота - комплексный показатель организационнотехнического уровня производственно-хозяйственной деятельности. Увеличение числа оборотов достигается в общем случае за счет сокращения времени производства, которое обусловлено техникотехнологическими факторами, и времени обращения.

Эффективность использования оборотных средств заключается не только в ускорении оборачиваемости, но и в снижении себестоимости продукции за счет экономии материальновещественных элементов оборотных средств и издержек обращения. Оборачиваемость как таковая играет ключевую роль при оценке резервов снижения себестоимости продукции предприятия, соответственно, увеличения прибыльности, рентабельности и т. д. По техникотехнологическим параметрам существуют нормы и нормативы для оборотных средств, поэтому следует тщательным образом отслеживать всю цепочку, весь поток хозяйственных операций, часть которого - элементы оборотного капитала.

Ключевую роль в данном блоке параметров играют:

- расчет потребности в оборотном капитале (поэлементно и в целом), на что влияет состояние технико-организационных параметров ПСС;

- источники финансирования оборотного капитала, что влияет на устойчивость и автономность финансового состояния.

Дело в том, что система формирования оборотных средств влияет на скорость и эффективность их использования, т. е. избыток означает, что часть капитала бездействует и не приносит дохода, а недостаток - торможение производственного процесса, замедление скорости хозяйственного оборота.

Более того, слишком малая и просто малая скорость оборачиваемости оборотных средств всегда означает упущенную выгоду, т. е. свободные средства предприятия отвлечены на более длительный срок, чем этого требуют технологические нормы и нормативы, а также ситуация, складывающаяся вокруг предприятия, обладает высокой степенью неопределенности и риска. Рост оборачиваемости способствует экономии капитала (сокращению потребностей), приросту прибыли и в конечном счете увеличению доходности и общей рентабельности деятельности предприятия (увеличение получаемой прибыли).

Важнейшим инструментом анализа в данном блоке является группировка элементов оборотного капитала по степени ликвидности и по степени финансового риска, что служит задачам оценки качества средств предприятия, находящихся в обороте, а также позволяет выявить блок текущих малоликвидных активов.

С этой точки зрения предоставляется возможность использовать рациональное размещение оборотных средств в активах предприятия, особенно в текущих (высвобождение вещественных элементов оборотных средств, меньшая норма и масса запасов сырья, материалов, заделов незавершенного производства, высвобождение денежных ресурсов, ранее вложенных в запасы и заделы).

Одну из ключевых ролей здесь играют показатели дебиторской задолженности, поскольку в этой области затрагиваются: объективная оценка финансового состояния, платежеспособности и надежности своих партнеров; постоянный контроль за качеством расчетнофинансовых операций и платежной дисциплины; принятая политика коммерческого кредитования и т. п., что отвечает сложившейся на данный момент ситуации хозяйственной неопределенности и повышенного риска.

В общем случае основные факторы, влияющие на величину и скорость оборота оборотных средств предприятия:

- масштаб деятельности предприятия;

- характер деятельности, т. е. отраслевая принадлежность;

- длительность и цикличность производственного цикла;

- количество и разнообразие потребляемых видов ресурсов;

- география потребителей продукции;

- география поставщиков;

- система учета, в т. ч. расчетов за продукцию (система коммерческого кредитования);

- платежеспособность клиентов и реальная возможность ее оценки;

- качество банковского обслуживания и устойчивость и надежность банковской системы в целом;

- темпы роста производства и реализации продукции (а также темпы роста отрасли);

- доля добавленной стоимости в цене продукции;

- учетная политика предприятия;

- квалификация высшего и среднего управленческого звена и персонала в целом;

- инфляция (и макроэкономическая ситуация в целом).

В условиях неопределенности хозяйствования и повышенного риска большинство предприятий стоит перед необходимостью оценки финансово-экономического состояния, платежеспособности и надежности своих партнеров. Постоянному контролю также подлежит качество расчетнофинансовых операций и платежной дисциплины, поскольку состояние дебиторской и кредиторской задолженности (в первую очередь их разумного соотношения), их качество влияет на состояние и эффективность финансово-экономической системы в целом. Кроме того, необходимо отслеживать такие параметры, как законность имеющейся дебиторской задолженности, сроки ее возникновения, наличие нормальной и неоправданной (по претензиям) дебиторской задолженности, ее причины и условия, которые существенным образом сказываются на значении параметров анализа оборачиваемости оборотных средств предприятия.

Описание системы оценки платежеспособности. При анализе платежеспособности ключевую роль играют:

- Прямые показатели платежеспособности (абсолютной, промежуточной, текущей) - рассчитываются на основе данных бухгалтерского баланса. Ключевую роль играет оценка долгосрочной платежеспособности (отношение заемного капитала к собственному), целью которой является раннее выявление признаков банкротства.

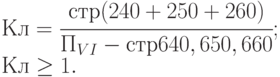

- Коэффициент текущей ликвидности (общего покрытия) - показывает, в какой степени вся задолженность предприятия по краткосрочным (текущим) финансовым обязательствам может быть удовлетворена за счет всех его текущих (оборотных) активов.

- Коэффициент абсолютной ликвидности - показывает, в какой степени все текущие финансовые обязательства предприятия обеспечены имеющимися у него готовыми средствами платежа на определенную дату, т. е. характеризует возможность предприятия мобилизовать денежные средства для покрытия краткосрочной задолженности.

- Коэффициент относительной ликвидности (промежуточного покрытия) - определяется как отношение суммы дебиторской задолженности и денежных средств, в т. ч. краткосрочных ценных бумаг, к величине краткосрочных обязательств (т. е. к краткосрочным займам и кредитам) и кредиторской задолженности.

Анализ платежеспособности - это соизмерение наличия и поступления средств с платежами первой необходимости, на что влияют показатели предыдущего блока параметров. В целом платежеспособность предприятия означает возможность погашения им в срок и в полном объеме своих долговых обязательств и является важнейшим показателем, характеризующим финансово-экономическое состояние предприятия, неким своеобразным "сигнальным индикатором".

Данная группа коэффициентов имеет вполне определенную цель - оценить общее финансовое состояние, поскольку итоги анализа финансово-экономической системы предприятия должны быть согласованы с оценкой финансового состояния. Оно в большей степени зависит не от размеров прибыли, а именно от способности предприятия своевременно погашать свои долги, как внешние, так и внутренние, т. е. от ликвидности активов. Более того, пристальное внимание в данном блоке уделяется оценкам долгосрочной платежеспособности, поскольку именно оценка на перспективу, вопервых, характеризует возможность предприятия функционировать длительный период и, соответственно, непосредственным образом влияет на уровень устойчивости финансово-экономической системы, и, вовторых, позволяет выявлять признаки банкротства на раннем этапе. Кроме того, коэффициенты ликвидности находятся во взаимоувязке с параметрами ПСС и отвечают задаче нахождения оптимальных финансовых равновесий, описанных выше. Однако ситуация, когда состояние финансов не создает помех для функционирования предприятия, по своей сути, является недостижимой. Дело в том, что существует некий "треугольник задач": "ликвидность - доходность - риск".

Предприятие должно:

- исходя из требования обеспечения заданного уровня доходности, используя предоставленный капитал, как минимум покрывать издержки, связанные с его получением;

- исходя из требований ликвидности быть постоянно в состоянии платежеспособности.

Задачи одновременного достижения рентабельности и ликвидности являются противоположными, что связано с рядом фундаментальных причин. В общем случае рост рентабельности предприятия сопровождается ростом рисков, прежде всего финансового риска, поскольку предприятие наращивает долю долга в структуре предприятия. Но при прочих равных условиях рост кредиторской задолженности приводит к снижению ликвидности. Решение задачи "финансового равновесия" в общем случае решается за счет применения следующего метода: предприятие выбирает один, наиболее значимый для него параметр, а другие два поддерживает на уровне, который отвечает оптимальному значению ключевого параметра.

Итоги рассмотрений настоящего раздела подведены в табл. 8.1

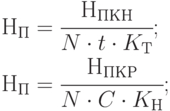

- число дней в исследуемом периоде.

- число дней в исследуемом периоде. .

.

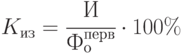

- объем товарной продукции, зачитываемый при анализе выполнения плана.

- объем товарной продукции, зачитываемый при анализе выполнения плана. - плановый объем продукции.

- плановый объем продукции.

,

,  -

остатки незавершенного производства на конец периода, соответственно в нормо-часах и руб.

-

остатки незавершенного производства на конец периода, соответственно в нормо-часах и руб. - трудоемкость изготовления изделия, нормо-час;

- трудоемкость изготовления изделия, нормо-час; - средний коэффициент технической готовности продукции;

- средний коэффициент технической готовности продукции; - себестоимость изделия, р;

- себестоимость изделия, р; - средний коэффициент нарастания затрат в производстве.

- средний коэффициент нарастания затрат в производстве.

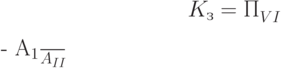

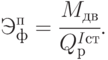

- средняя численность.

- средняя численность.

по каждому

по каждому  -му виду продукции

(

-му виду продукции

(  , где

, где  - количество выпускаемой продукции на предприятии)за период

- количество выпускаемой продукции на предприятии)за период

по каждому

по каждому  по каждому

по каждому  каждого

каждого

- объем выручки;

- объем выручки; - цена товара;

- цена товара; - переменные издержки в цене товара;

- переменные издержки в цене товара; - прибыль.

- прибыль. - экономический смысл точки без убыточности,

то из общего уравнения, заменив

- экономический смысл точки без убыточности,

то из общего уравнения, заменив  получим объем продаж: в натуральном выражении:

получим объем продаж: в натуральном выражении:

- удельный переменных издержек в цене товара.

- удельный переменных издержек в цене товара.

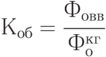

- собственные средства;

- собственные средства; - долгосрочно-привлеченные средства.

- долгосрочно-привлеченные средства.

-внеоборотные средства;

-внеоборотные средства; - оборотные средства.

- оборотные средства.

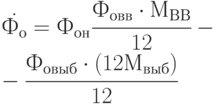

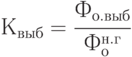

- объем реализации;

- объем реализации; - средняя величина

- средняя величина

- себестоимость реализации продукции;

- себестоимость реализации продукции; - средняя величина запасов.

- средняя величина запасов.

- средняя величина дебиторской задолженности.

- средняя величина дебиторской задолженности.

- доходы -расходы.

- доходы -расходы.

- средний остатоку

- средний остатоку  -й задолженности,

как среднеарифметическая величина остатка на начало и конец периода;

-й задолженности,

как среднеарифметическая величина остатка на начало и конец периода; - анализируемый период в днях;

- анализируемый период в днях; - величина дебитового счета

- величина дебитового счета

- средняя величина

- средняя величина  -

-

- средняя величина уставного капитала.

- средняя величина уставного капитала.

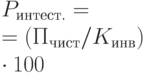

![P_{акт} = [П_{чист} / (Б - А_{III}) среднее] \cdot 100.](/sites/default/files/tex_cache/9ea6b66779e5a847b073c69ea8960ec8.png)