|

сколько попыток даётся на прохождение теста? |

Особенности учета НДС и налога на прибыль организаций

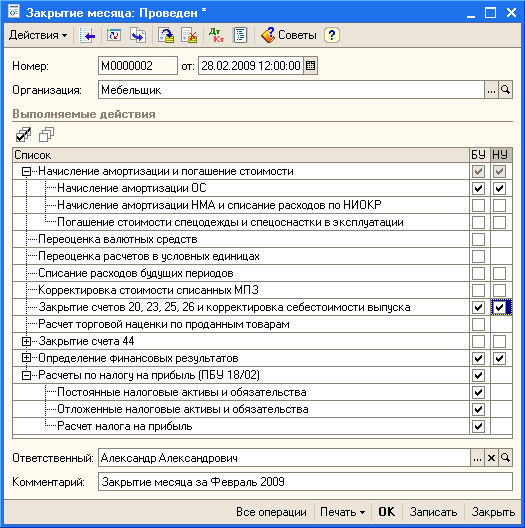

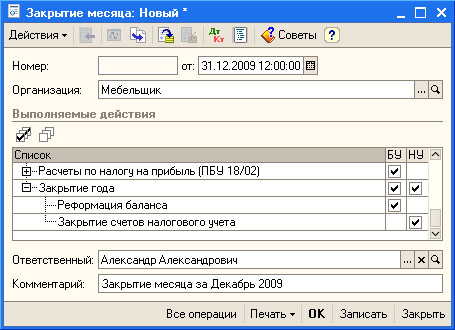

Рассмотрим небольшой пример. Выше мы рассматривали операции по начислению амортизации объекта ОС, которые иллюстрировали образование ВР, а так же - операцию по реализации. Продолжим пример - сформируем документ Закрытие месяца, в котором установлены следующие параметры ( рис. 14.44).

Мы хотим, чтобы с помощью этого документа были выполнены следующие действия:

- Начисление амортизации ОС;

- Списание расходов, накопленных на счете 26, на счет 90 (в учетной политике установлено применение метода директ-костинг при списании общехозяйственных расходов);

- Закрытие субсчетов счета 90 в целях выявления финансового результата;

- Расчет ПНА и ПНО, ОНА и ОНО, условного расхода (дохода) по налогу на прибыль, и, в конечном счете, формирование суммы налога на прибыль и распределение ее по бюджетам в соответствии с текущим законодательством.

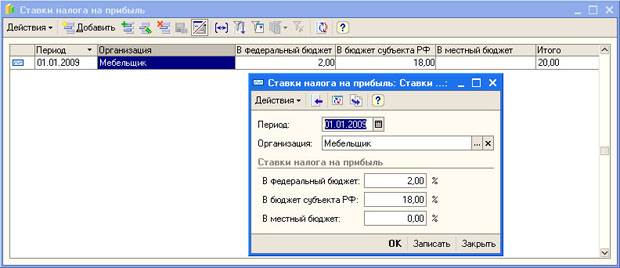

Настроить ставку налога на прибыль и распределение ее по бюджетам можно, выполнив команду Предприятие > Ставки налога на прибыль ( рис. 14.45).

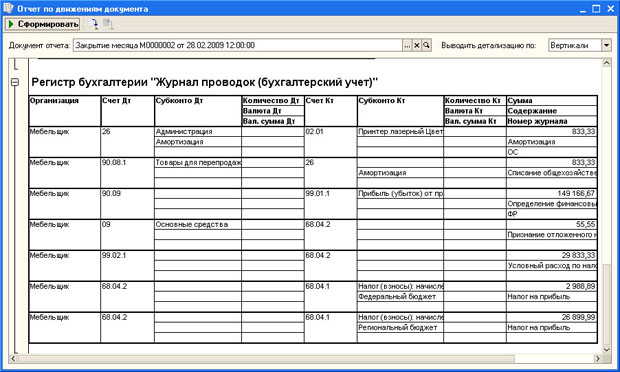

Проведем документ Закрытие месяца, форму которого мы рассмотрели выше и посмотрим, какие проводки он сформирует. На рис. 14.46 представлены записи, которые документ сформировал в бухгалтерском учете.

увеличить изображение

Рис. 14.46. Результаты проведения документа Закрытие месяца по бухгалтерскому учету

Здесь мы видим следующие записи:

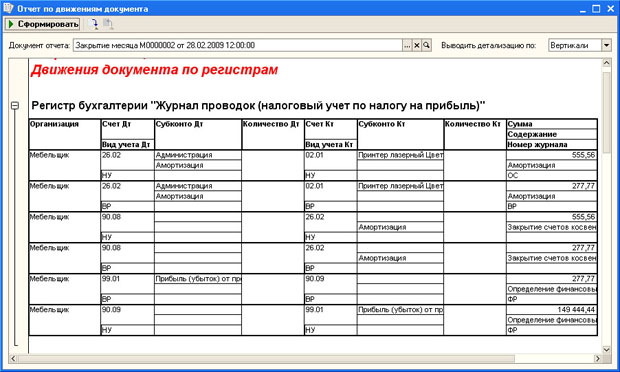

Прежде чем разбираться с особенностью расчета сумм, отраженных в бухгалтерском учете, посмотрим, какие проводки документ сформировал в налоговом учете ( рис. 14.47).

увеличить изображение

Рис. 14.47. Результаты проведения документа Закрытие месяца по налоговому учету

Теперь разберемся с увязкой сумм, которые отражены по налоговому и бухгалтерскому учету. Начнем с финансового результата, отраженного в бухгалтерском учете:

149166,67 - бухгалтерский финансовый результат;

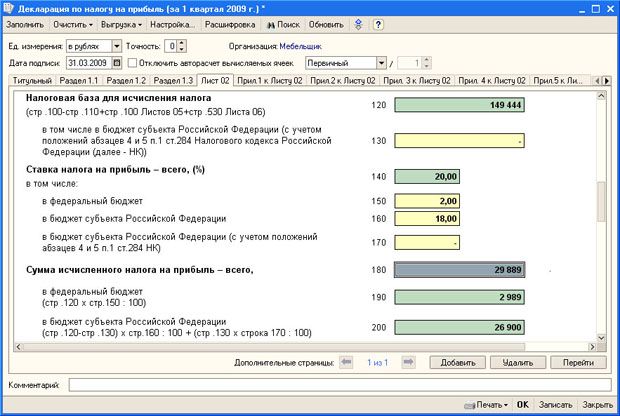

В налоговом учете мы видим следующую картину: в кредит счета 99 попала сумма 149444,44 руб., а в дебет (с видом учета ВР) - сумма 277,77. Найдем разницу этих сумм - 149444,44 - 277,77 = 149166,67. То есть, благодаря корректирующему показателю, отраженному с видом учета ВР, мы можем сопоставить данные по налоговому учету и по бухгалтерскому учету. Как видите, прибыль, отраженная в налоговом учете больше прибыли, отраженной в бухгалтерском. Это происходит из-за разницы в амортизации объекта ОС, а эта разница отражается в учете с видом учета ВР. В декларацию по налогу на прибыль попадет именно сумма 149444,44 руб.

Сумма 277,77 нам еще пригодится. В бухгалтерском учете признан отложенный налоговый актив в размере 55,55 руб. Он увеличивает текущую сумму налога на прибыль. Сумму ОНА мы получили, умножив размер ВР на ставку налога. В нашем случае ставка налога на прибыль составила 20%, проверим: 277,77 * 0,2 = 55,55. Эта сумма попадает в дебет счета 09 и в кредит счета 68.04.2.

Условный расход по налогу на прибыль, признанный в бухгалтерском учете, равняется 29833,33 руб. Это - 20% прибыли, признанной в бухгалтерском учете:

149166,67 * 0,2 = 29833,33.

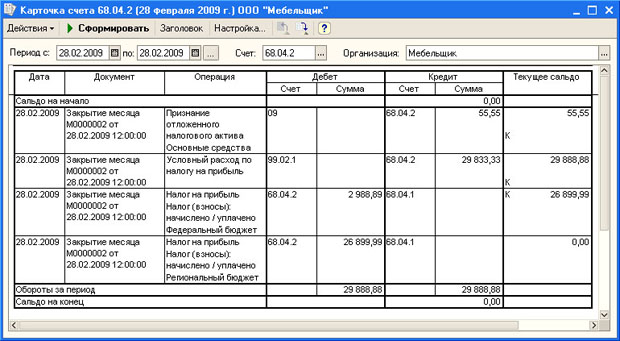

Условный расход попадает в кредит счета 68.04.2. После того, как на этом счете собраны все необходимые суммы, их нужно распределить между федеральным и региональным бюджетом. Напомним, что в нашем случае ставка налога для регионального бюджета - 18%, для федерального - 2%. В дебете счета 68.04.2 можно видеть следующую сумму ( рис. 14.48).

В кредите счета мы имеем две суммы: 55,55 руб. и 29833,33 руб. В сумме это 29888,88 руб.

В региональный бюджет списана сумма 26899,99 руб., в федеральный - 2988,89 руб.

Для получения этих сумм можем воспользоваться следующими рассуждениями:

В кредите счета мы имеем сумму, которая является 20% от сумм признанной в бухгалтерском учете прибыли и временных разниц. 18% этой суммы должно быть перечислено в региональный бюджет, 2% - в федеральный. Решим пропорцию для нахождения суммы, причитающейся региональному бюджету:

100/20 = х/18

х = 90

Таким образом, 90% суммы, которая в настоящий момент находится в кредите счета 68.04.2, должна быть перечислена в региональный бюджет, 10% - в федеральный Проверим:

29888,88 * 0,1 = 2988,88

В программе число округлено до 2988,89.

В региональный бюджет попадает сумма, равная: 29888,88 * 0,9 = 26899,99.

Эти же суммы можно получить и другим способом. Налоговая база по налогу на прибыль составляет 149444,44 руб. - такая сумма отражена в налоговом учете, а в бухгалтерском учете она получается из двух сумм: 149166,67 и 277,77.

149444,44*0,18 = 26899,99 руб.

149444,44*0,02 = 2988,88 руб.

Как видите, расчеты, произведенные "с разных сторон" дают одни и те же результаты. Мы не случайно привели несколько способов получения итоговых сумм - практика показывает, что подобные расчеты позволяют учащимся лучше понять особенности учета налога на прибыль в 1С:Бухгалтерии 8.

В итоге счет 68.04.2 сальдо не имеем, а в кредите счета 68.04.1 с детализацией по уровням бюджетов, мы можем видеть задолженность организации по налогу на прибыль.

14.8. О составлении регламентированной отчетности

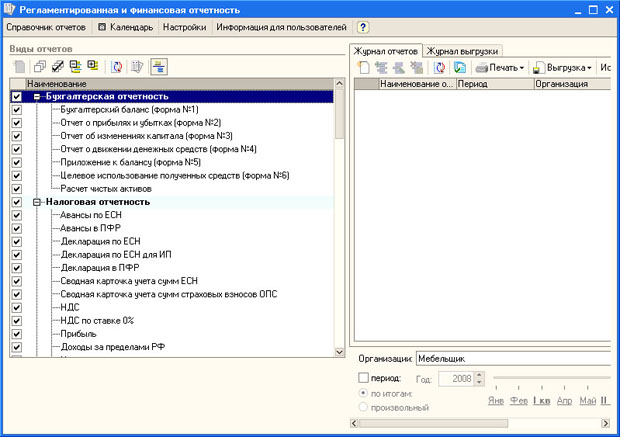

Для составления регламентированной отчетности вы можете воспользоваться командой Отчеты > Регламентированные отчеты. Выведется окно ( рис. 14.49), позволяющее формировать различные отчеты.

Нажав на кнопку Календарь, которая расположена в панели управления окна, можно вызвать обработку Календарь бухгалтера, которая содержит информацию о сроках и составе отчетности, которую нужно предоставлять в различные органы.

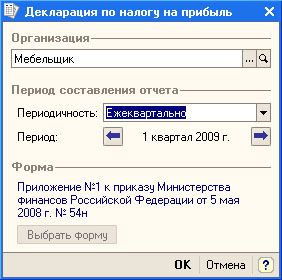

Например, для формирования налоговой декларации по налогу на прибыль, выберем в группе Налоговая отчетность строку Прибыль и сделаем по ней двойной щелчок. Откроется окно стартовой формы отчета ( рис. 14.50).

Здесь мы можем настроить период, за который будет построен отчет (выберем первый квартал 2009 года). Нажмем ОК - появится форма отчета, которую можно заполнить автоматически, нажав на кнопку Заполнить на ее панели инструментов. На рис. 14.51 вы можете видеть часть одного из листов декларации после автоматического заполнения по данным учета. Как видите, суммы, которыми мы занимались выше, попали в налоговую декларацию.

Перед составлением отчетности полезно проверить состояние учета с помощью обработки Операции > Регламентные операции > Экспресс-проверка состояния учета, сформировать отчет Операции > Регламентные операции >Анализ состояния бухгалтерского учета, выполнить другие контрольные операции, которые позволят выявить возможные ошибки и исправить их до формирования и сдачи отчетности.

Для анализа состояния налогового учета вы так же можете воспользоваться множеством отчетов, предназначенных для вывода данных по налоговому учету (они находятся в стандартном меню Отчеты), а так же - множеством специализированных отчетов, которые можно найти по адресу Отчеты > Налоговый учет по налогу на прибыль.

14.9. О закрытии года

Документ Закрытие месяца, закрывающий декабрь, содержит некоторые дополнительные параметры ( рис. 14.52).

Параметр Реформация баланса позволяет закрыть счета 90, 91, 99. Сальдо со счета 99 "Прибыли и убытки" списывается на счет 84 "Нераспределенная прибыль (непокрытый убыток)"

Параметр Закрытие счетов налогового учета позволяет закрыть счета налогового учета в конце года.

Заключение

Пожалуй, главная цель курса, работу с которым вы только что завершили, заключается в том, чтобы тот, кто ранее не работал с 1С:Бухгалтерией 8, избавился бы от страха перед необъятным количеством меню, кнопок, списков и прочих видимых и невидимых элементов и механизмов.

Если вы с помощью этого курса освоите программу настолько, что любая каверзная практическая ситуация будет вызывать у вас здоровый азарт, а не панику, это значит, что курс был написан не зря. Это значит, что сейчас вы, столкнувшись с реальной проблемой, сможете, воспользовавшись специальной литературой и другими источниками информации, решить ее. Ведь базовые знания и навыки у вас уже будут. А это очень ценно.

Спасибо всем, кто дочитал до этих строк и спасибо всем, кто причастен к написанию этого курса. До новых встреч!

А.З.