|

сколько попыток даётся на прохождение теста? |

Особенности учета НДС и налога на прибыль организаций

14.2. Учет НДС в 1С:Бухгалтерии

В предыдущих лекциях, рассматривая те или иные аспекты учета, мы постоянно сталкивались с НДС. Подсистема учета НДС в 1С:Бухгалтерии используется везде, где происходят операции требующие организовать учет НДС. Множество документов формируют записи в регистрах подсистемы учета НДС, а так же - записи в бухгалтерском учете по НДС, есть и специальные документы для отражения отдельных операций по этому налогу.

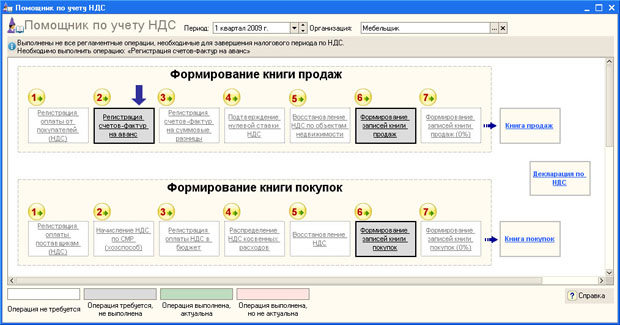

Надо отметить, что в 1С:Бухгалтерии предусмотрена специальная обработка - Помощник по учету НДС. Ее можно найти по нескольким адресам: Операции > Обработки > Помощник по учету НДС, Покупка > Ведение книги покупок > Помощник по учету НДС, Продажа > Ведение книги продаж > Помощник по учету НДС ( рис. 14.1)

Эта обработка нужна для контроля за проведением регламентных операций по учету НДС. Если в организации используется упрощенный учет НДС (этот параметр можно настроить в учетной политике), в Помощнике по учету нет необходимости.

Рассмотрим особенности учета НДС в программе.

Особенности учета НДС

Учет НДС можно представить состоящим из следующих этапов.

- Начислить НДС на сумму выручки от продажи товаров, работ, услуг (исходящий НДС ). Эта операция отражается в бухгалтерском учете записью вида Д90 К68 ;

- Исчислить НДС, уплаченный поставщикам (входящий НДС ). Эта операция отражается в бухгалтерском учете записью Д19 К60.

- Найти разницу между входящим и исходящим НДС и получить задолженность организации перед бюджетом по НДС.

Эта простая схема осложняется тем фактом, что для принятия входящего НДС к вычету очень важно правильно оформить счета-фактуры. Ошибка или неточность в оформлении счета-фактуры обычно приводит к отказе в возмещении НДС по данному счете-фактуре, то есть - к росту задолженности по НДС перед бюджетом. Налоговые органы с особой тщательностью проверяют всё, что связано с НДС, поэтому отказ в зачете НДС - не редкость.

К тому же, список операций, которые так или иначе затрагивают НДС, не ограничивается операциями реализации и покупки товаров и услуг. Необходимость в учете НДС возникает во многих случаях.

Для учета НДС в Плане счетов бухгалтерского учета предусмотрен специальный счет 19 "НДС по приобретенным ценностям". Он служит для учета входящего НДС, который включен в стоимость товаров и услуг, приобретаемых организацией. Этот счет корреспондирует со счетами учета расчетов с поставщиками, например, со счетом 60 "Расчеты с поставщиками и подрядчиками".

Счет 68, в частности, счет 68.02 "Налог на добавленную стоимость", служит для учета расчетов с бюджетом по НДС. Счет 90 используется для учета реализации, на нем же отражается сумма начисленного НДС, подлежащего уплате в бюджет.

Счет 76.АВ "НДС по авансам и предоплатам" предусмотрен для учета НДС по авансовым платежам. При учете НДС с авансовых платежей следует помнить, что в соответствии с НК РФ моментом определения налоговой базы по НДС является дата одного из следующих событий: это либо дата реализации товаров, работ, услуг, либо дата оплаты либо частичной оплаты (предоплаты). Таким образом, при поступлении аванса ( Д50, 51 К62.02 - поступил аванс от покупателя) в счет будущих поставок делается запись вида Д76.АВ К68.02 - начисляем НДС с аванса. После того, как продукция отгружена ( Д62.01 К90.01.1 ), делается, во-первых, запись вида Д90.03 К68.02 - начисляем НДС с реализации, во-вторых - запись Д68.02 К76.АВ - принят к вычету ранее начисленный НДС с аванса. Эту схему можно дополнить записью зачета аванса - Д62.02 К62.01.

Надо отметить, что в 1С:Бухгалтерии не предусмотрено отдельного плана счетов для учета НДС. Весь учет НДС ведется в бухгалтерском плане счетов. А вот в плане счетов налогового учета счетов для НДС нет - он не отражается в налоговом учете.

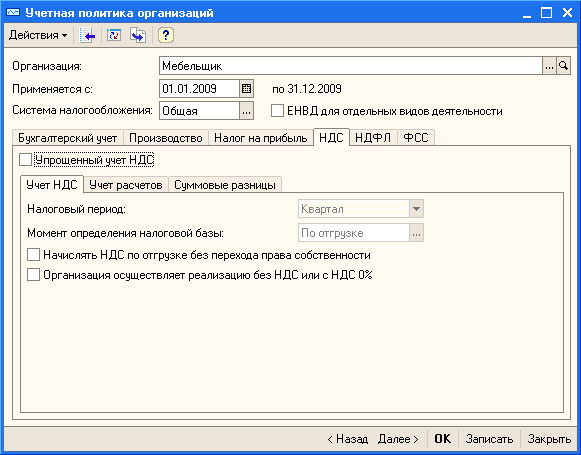

Обсудив общую схему учета НДС, вспомним, какие параметры учетной политики влияют на него (Предприятие > Учетная политика > Учетная политика организаций), рис. 14.2.

На вкладке НДС есть несколько вкладок, которые регулируют отдельные аспекты учета НДС. А именно, это следующие:

- Учет НДС. Вкладка позволяет:

- установить налоговый период, который, с учетом текущего состояния налогового законодательства, установлен равным кварталу;

- задать параметры момента определения налоговой базы - этот параметр так же установлен в значение По отгрузке ;

- установить параметр, указывающий на то, занимается ли организация реализацией без НДС или по ставке НДС 0%

- установить параметр, разрешающий начисление НДС по отгрузке без перехода права собственности.

- Учет расчетов. На этой вкладке можно задать параметры, регулирующие порядок учета расчета с поставщиками и покупателями. Эти параметры имеют смысл при учете распределенных оплат поставщикам по одному и тому же документу, отражающему поступление ценностей, а так же - при учете распределенных оплат от покупателей.

- В случае с поставщиками есть возможность выбрать, какие ценности оплачиваются сначала - те, по которым НДС может быть принят к вычету, или те, по которым НДС не может быть принят к вычету.

- В случае настройки расчетов с покупателями, можно включить параметр Сначала оплачиваются ценности, реализованные по ставке 0%.

- Суммовые разницы. Служит для настройки особенностей отражения в учете валютных операций, облагаемых НДС.

- Без НДС и 0%. Эта вкладка появляется в том случае, если организация осуществляет операции по реализации без НДС или по ставке НДС 0%. В частности, здесь можно настроить особенности начисления НДС при невозможности подтверждения правомерности применения ставки НДС 0%. А именно, можно указать, что НДС выделяется из выручки, либо рассчитывается сверху. Так же на этой вкладке можно настроить параметр Способ отражения в бухгалтерском учете НДС по приобретенным ТМЦ, при их использовании для операций, не облагаемых НДС (при перемещении или списании). Здесь можно выбирать из нескольких вариантов: Всегда включать в стоимость, Всегда списывать на расходы и Включать в стоимость или списывать на расходы в соответствии со ст. 170 НК РФ.

В верхней части основной вкладки НДС есть параметр Упрощенный учет НДС. Он предназначен для включения режима упрощенного учета НДС для предприятий, которые имеют небольшой объем простых операций, требующих учета НДС. Режим упрощенного учета НДС допустимо использовать с 1.01.2006.

Простыми считаются операции, когда организация производит реализацию продукции по ставкам 18% и 10%, учитывает поступление товаров и услуг. Сложными ситуациями в учете НДС считаются следующие: