Основные способы обеспечения безопасности

Для лиц или организаций, принимающих решение по реализации венчурного проекта, игнорирование инновационного риска может проявиться в таких нежелательных хозяйственных результатах, как образование сверхнормативных запасов нереализованной продукции, уменьшение размеров прибыли по сравнению с ожидаемой, снижение эффективности инвестиций по сравнению с планируемым уровнем, неэффективные затраты материальных, трудовых или финансовых ресурсов, экономические потери типа упущенной выгоды, связанные с запаздыванием при реализации выбранного варианта решения, потеря материальных ресурсов и т.п.

Инновационная деятельность как объект исследования (оценки) риска обладает рядом особенностей. Главная из них обусловлена значительной отдаленностью результатов реализации, что крайне затрудняет их количественную оценку. Поэтому при анализе инновационной деятельности разумнее переходить от построения сложных моделей к поиску и подробному описанию факторов риска и разработке мероприятий по снижению и управлению каждого из них.

Для расчета влияния рисков в программе используется входная форма "Общие риски проекта" Все риски проекта можно условно разделить на две категории: рыночные и специальные. Рыночные риски обусловлены колебаниями ценовых параметров, обусловленных неустойчивостью рынка. Эти показатели могут изменяться от своего среднего значения как в большую, так и в меньшую сторону. Такие риски удобно характеризовать типовыми параметрами для случайных распределений (математическое ожидание, дисперсия), которые определяются по введенным данным рассмотренных входных форм.

Второй тип рисков (специальные) связан с конкретной ситуацией в проекте, которая может с какой-то вероятностью случиться и при этом произойдут соответствующие финансовые изменения.

Для оценки влияния специальных рисков рассматриваются такие характеристики как период возможного проявления этого фактора риска, вероятность наступления рисковой ситуации Р, финансовые затраты при наступлении рисковой ситуации Q. Для построения розы рисков предлагается отнести рассматриваемый фактор риска к одной из принятых категорий: технические, организационные, финансовые, экологические, технологические и т.д. Программой предусмотрены мероприятия по уменьшению влияния рисков. Эффектом от этих мероприятий будет изменение параметров Р и Q на Р1 и Q1. Антирисковые мероприятия заносятся в форму "Инвестиционные мероприятия" с указанием стоимости этих мероприятий Q2 и времени их выполнения. Таблица 7.4. отражает подход к оценке риска и антирискового мероприятия. Логическая переменная К может принимать значение 0 или 1. При К=1 выполняется антирисковое мероприятие и риски характеризуются произведением Р1*Q1, при К=0 мероприятие не выполняется и риск воспринимается с параметрами Р Q.

| № | Риск (Финансы) | PQ | P1Q1 | Мероприятие, ОС | Q2 | K |

|---|---|---|---|---|---|---|

| 1 | Не увеличивается прибыль на инвестиции | 10 | 4 | Подготовить презентацию и аналитические материалы для привлечения инвестиций | 20 | 0 |

| 2 | Сохраняются высокие издержки производства на единицу продукции | 10 | 15 | Внедрить систему автоматизации для уменьшения издержек производства | 60 | 0 |

| 3 | Не уменьшится среднее время сбора дебиторской задолженности | 20 | 6 | Автоматизировать систему сбора дебиторской задолженности | 30 | 1 |

| 4 | Не увеличится чистый доход отдельного контракта | 60 | 12 | Провести модернизацию контракта | 30 | 1 |

| 5 | Уменьшится рост объема продаж | 50 | 15 | Выполнить комплекс продвижения для увеличения продаж | 10 | 1 |

| 6 | Уменьшится производительность труда | 30 | 20 | Внедрить автомат для участка сборки | 60 | 0 |

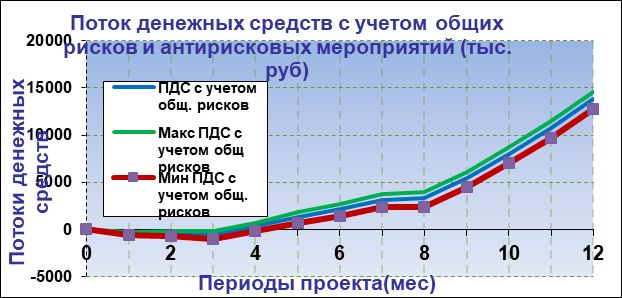

Введением данных в рассмотренные формы заканчивается формирование финансовой модели проекта. Результаты деятельности по сформированной модели можно наблюдать по выходным отчетам, которые формируются в соответствии с заложенным алгоритмом и результаты выдаются в виде таблиц (кнопка главного меню "Отчеты") или графиков (кнопка главного меню "Диаграммы"). Пример выходной диаграммы представлен на рис. 7.4.

Важным этапом управления рисками является оптимизация затрат по уменьшению последствий от их проявления. При выполнении антирисковых мероприятий изменяются характеристики факторов риска. Оптимизация рисков может сводиться к сравнительной оценке стоимости антирисковых мероприятий и изменению последствий после наступления факторов риска, обусловленных применением антирисковых мероприятий. При ограниченном бюджете не все антирисковые мероприятия можно выполнять, ограничившись теми их них, которые дают наибольший эффект. Целесообразность проведения тех или иных антирисковых мероприятий определяется по интегральной оценке финансовых результатов проекта при разных комбинациях параметра К( Таблица 1). В программе "E-Project" используется специальная надстройка, позволяющая по принятому критерию и условиям ограничения выбрать оптимальное значение параметра К для всех рассматриваемых рисков.

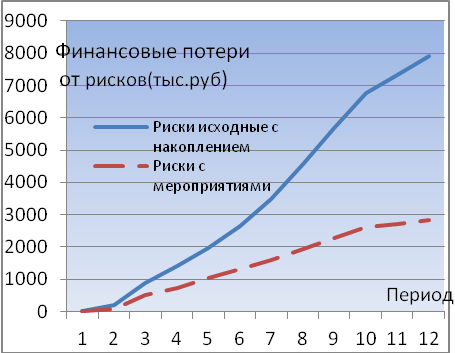

В первую очередь планируются мероприятия с наибольшей эффективностью. На рисунке 7.5. представлена зависимость финансовых потерь от выполнения антирисковых мероприятий от одного до 24-х и затрат на выполнение этих мероприятий

Для автоматизации выбора антирисковых мероприятий могут быть предложены различные алгоритмы. Например, набор мероприятий, вписывающихся в выделенный бюджет или выбор мероприятий, эффективность которых превышает установленный порог. Результат такой оптимизации представлен на рисунке 7.6., где приводятся финансовые потери от исходных рисков и тот же показатель представлен для проекта с мероприятиями по рискам.

Рассмотрим несколько примеров количественной оценки рисков.

1. Рассчитаем риск возникновения убытков в результате замыкания электросети, которое может привести к пожару на складе. Вероятность замыкания электросети на складе очень большая, поскольку проводка давно износилась. По полученным данным, за последние два года замыкание случалось уже два раза, но по счастливой случайности было сразу замечено. Положим вероятность замыкания равной 0,3. Поскольку продукция, хранящаяся на складе, легковоспламеняющаяся, то в случае пожара будет уничтожено все. Оценив величину всех убытков, включая имущество предприятия, расходы на ремонт и приобретение нового имущества и т.д., получим, что их размер составит 50 млн руб.

Вероятность возникновения пожара можно значительно уменьшить, если поменять проводку на складе и установить автоматическую систему пожаротушения. Вероятность замыкания новой проводки составляет 0,05. Вероятность не срабатывания системы пожаротушения - 0,0001. Вероятность возникновения пожара в этом случае равна 0,05*0,0001 = 0,000005. Стоимость этих мер составит: 20 000 руб. (проводка) + 30 000 руб. (система) = 50 000 руб. Исходя из того что сумма вероятностей равна 1, в первом случае возможные убытки при возникновении пожара составят 50 000 000 руб. (Р1 = 0,3), при отсутствии пожара убытки равны нулю. Во втором случае убытки при возникновении пожара (Р1 = 0,000005) составят 50 000 000 руб., а при отсутствии пожара возможные убытки составят 50 000 руб.

Оценив риск в первом случае, получим следующую величину среднеожидаемых убытков:

М(K1) = 0,3*50 000 000 + 0,7*0 = 15 000 000 руб.

Во втором случае:

М(K2) – 0,000005*50 000 000 + 0,999995*50 000 = 50 250 руб.

Отсюда величина сэкономленных средств D за счет своевременного выявления риска равна:

D = М(K1) – М(K2) = 15 000 000 – 50 250 = 14 949 750 руб.

2. Рассчитаем риск потерь от импорта в случае существенного роста курса валюты. Данное обстоятельство приведет к росту цен на импортные товары, что может сделать их неконкурентоспособными. Если же цену товара снизить, то это повлечет за собой убытки, связанные с тем, что товар будет продан дешевле, чем куплен. В рассматриваемом случае стоимость всего импортного товара на складе составляет 200 000 долл. В рублях это составит (по курсу 28,7) 5 740 000 руб.

Предположим, что ожидается существенный скачок курса валюты (например до 35 руб. за доллар) с вероятностью 0,6. Тогда рублевый эквивалент стоимости товара составит 7 000 000 руб. Убыток, таким образом, будет равен: 7 000 000 – 5740000 = 1 260 000 руб.

Избежать описанные убытки можно, например, с помощью операции хеджирования (подстраховки). Суть этой операции заключается в том, что на финансовом рынке приобретается ценная бумага (опцион или фьючерс), которая позволит купить валюту по установленной цене через какойто срок. Это даст возможность в случае действительного роста курса валюты приобрести ее по старому курсу, а затем продать и получить ту разницу, которая позволит снизить цену товара, не неся при этом убытков. Очевидно, что за приобретение ценной бумаги надо заплатить, поэтому сначала надо убедиться в целесообразности проведения этой операции (чтобы затраты на ее проведение не оказались выше возможных убытков). Предположим, что приобретение ценной бумаги стоит 500 000 руб. (табл.7.5.).

| Убытки | Курс равен 35 руб. (Р1 = 0,6) | Курс не изменился (Р2 = 0,4) |

|---|---|---|

| Без хеджирования, руб. | 1 260 000 | 0 |

| С хеджированием, руб. | 500 000 | 500 000 |

Оценив риск в первом случае (строка 1), получим следующую величину среднеожидаемых убытков:

М(K1) = 0,6*1 260 000 + 0,4*0 = 756 000 руб.

В случае использования хеджирования:

М(K2) = 0,6*500 000 + 0,4*500 000 = 500 000 руб.

Отсюда величина сэкономленных средств D за счет своевременного выявления риска равна:

D = М(K1) – М(K2) = 756 000 – 500 000 = 256 000 руб.

3. Риски, связанные с взаимоотношениями с контрагентами (поставщиками и покупателями), если это действительно необходимо, тоже можно снизить, например, следующим образом. Перед и после заключения договоров с ними надо собирать информацию как о них самих, так и о странах, в которых они находятся (возможно, там происходят какието события, которые могут негативно отразиться на деятельности компании). В особенности это касается поставщиков, поскольку проблемы с поставками повлекут за собой проблемы с клиентами (например, штрафы, пени и т.д. из-за недопоставки или несвоевременной поставки товара им). Поэтому, возможно, будет целесообразным прибегнуть к услугам людей, которые будут заниматься сбором информации, чтобы в случае какихто проблем у контрагентов принять соответствующие меры. Кроме этого, во всех заключаемых договорах следует обязательно предусматривать различные меры компенсации на случай нарушения обязательств контрагентом (штрафы, пени, неустойки и т.д.). Анализа такого риска как до, так и после предпринятых мер по его уменьшению будет аналогичен анализу риска возникновения пожара.

Для оценки рисков малого предприятия методами экспертной оценки обычно выполняется последовательность операций:

- выявление полного перечня возможных рисков;

- определение вероятности появления каждого риска;

- оценка размера убытков от каждого возможного риска;

- ранжирование рисков по величине возможного ущерба;

- проведение общей оценки риска проекта.

Сначала риски распределяются по группам и степени значимости. Экспертам предлагается оценить вероятность наступления рисков, определенных для рассматриваемого проекта. Обычно при этой оценке используется шкала от 0 до 100 баллов (0 - риск рассматривается как несущественный, 100 - риск проявится наверняка, остальные значения - промежуточные). Влияние риска на финансовые показатели оценивается показателем "степень риска", который определяет процент потерь от финансового результата, вызванный фактором риска. Эксперты обычно выбирают несколько фиксированных значений факторов риска в диапазоне от 0 до 1 (1 - соответствует катастрофическому риску, 0 - отсутствию влияния фактора риска на финансовые показатели проекта).