|

Здравствуйте, я уже сообщила, но нет ответа, по поводу ошибок в тесте Лекции №1 курс "Экономика организаций" на который я сейчас записана. Мои правильные ответы засчитываются как неправильные, я думала неужели я ошибаюсь и заново перечитала лекцию, прошла снова тест, но ситуация повторилась, в своих ответах я уверена, и хочу "5". |

Оценка стоимости предприятия (бизнеса)

18.3. Основные методологические подходы к оценке бизнеса

В бытность плановой экономики не было необходимости в оценке бизнеса, поэтому и подготовка специалистов в области оценочной деятельности в средних и высших учебных заведениях СССР не осуществлялась. С распадом СССР и переходом РФ на рыночные отношения возникла острая потребность в оценке недвижимости, в том числе и бизнеса, в условиях отсутствия специалистов и наработанных отечественных методических подходов к оценке бизнеса.

В этих условиях в срочном порядке началась подготовка российских оценщиков на основе обобщения мирового опыта в области оценочной деятельности.

Российские оценщики за основу приняли американские методические подходы к оценке бизнеса.

Различают следующие методические подходы к оценке стоимости предприятия (бизнеса).

- Сравнительный.

- Затратный.

- Доходный.

Каждый из этих подходов имеет свои особенности, специфику и наиболее приемлемую область использования.

Недостаток первых двух методов заключается в том, что они рассматривают предприятия в статике, т.е. без учета тех доходов, которые оно может принести в будущем.

Остановимся более подробно на сущности вышеупомянутых методических подходов к оценке бизнеса.

18.3.1. Доходный подход к оценке бизнеса

При доходном подходе используются два метода:

- метод прямой капитализации;

- метод дисконтированного денежного потока.

Сущность метода прямой капитализации. Данный метод оценки предприятий используется, когда чистый доход от функционирования оцениваемого предприятия прогнозируется стабильным в будущем периоде.

Предполагается, что, капитализируя этот стабильный чистый доход по общей ставке капитализации, мы получим рыночную стоимость оцениваемого предприятия.

При этом используются следующие формулы:

| где |  |

- | стоимость предприятия (бизнеса); |

| Д | - | ежегодный чистый доход; | |

|

- | коэффициент капитализации; | |

| М | - | мультипликатор. |

При определении стоимости предприятия (бизнеса) методом прямой капитализации эксперту-оценщику необходимо решить три задачи.

- Определить базу для расчета годового чистого дохода.

- Спрогнозировать величину годового чистого дохода.

- Определить коэффициент капитализации.

В мировой и отечественной практике в области оценочной деятельности для определения стоимости предприятия методом прямой капитализации используются различные виды чистого дохода. Наиболее распространенными из них являются:

- чистая прибыль (после уплаты налогов);

- прибыль (до уплаты налогов);

- чистая прибыль плюс амортизационные отчисления на основной капитал и нематериальные активы;

- чистый денежный поток.

Выбор вида чистого дохода определяется оценщиками исходя из имеющейся информации по оцениваемому предприятию и проданным предприятиям-аналогам.

После выбора вида чистого дохода оценщик приступает к решению второй задачи - прогнозированию величины годового чистого дохода.

На практике используются следующие методы прогнозирования чистого дохода:

- метод простой средней;

- метод средневзвешенной;

- метод экстраполяции.

Эти методы экспертами-оценщиками используются наиболее часто из-за их простоты и достаточной точности.

Первые два метода используются в том случае, если в результате анализа чистого дохода за период предыстории не обнаружилась ярко выраженная тенденция.

Если в результате анализа чистого дохода за период предыстории выявлена определенная тенденция, то в этом случае используется метод экстраполяции.

Пример 1. Предположим, что у нас имеются данные о чистом доходе за пятилетний период предыстории оцениваемого предприятия.

| 1-й год - 10,5 млн руб. |

| 2-й год - 10,7 млн руб. |

| 3-й год - 9,5 млн руб. |

| 4-й год - 10,0 млн руб. |

| 5-й год - 10,5 млн руб. |

Требуется определить чистый доход для оцениваемого предприятия.

Из анализа этих данных следует, что четко выраженная тенденция отсутствует. Следовательно, для прогнозирования годового чистого дохода для оцениваемого предприятия можно использовать метод простой средней и метод средневзвешенной.

Решение.

-

Определяем прогнозируемый годовой чистый доход методом простой средней:

-

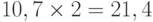

Определяем прогнозируемый годовой чистый доход методом средневзвешенной:

Прогнозируемый годовой чистый доход составит

В связи с тем, что прогнозируемый годовой чистый доход, определенный методом средневзвешенной, считается более точным, то для определения стоимости оцениваемого предприятия прогнозируемый годовой чистый доход составит 10,19 млн руб.

Пример 2. Предположим, что у нас имеются данные о чистом до ходе за пятилетний период предыстории оцениваемого предприятия.

| 1-й год - 15,0 млн руб. |

| 2-й год - 15,5 млн руб. |

| 3-й год - 15,8 млн руб. |

| 4-й год - 16,5 млн руб. |

| 5-й год - 17,5 млн руб. |

Требуется спрогнозировать чистый доход для оцениваемого предприятия.

В данном примере наблюдается четкая тенденция увеличения по годам годового чистого дохода, что наглядно видно на рис. 18.1.

Следовательно, для прогнозирования годового чистого дохода для оцениваемого предприятия целесообразно использовать метод средневзвешенной.

Более совершенным приемом выявления общей тенденции динамики является аналитическое выравнивание. Оно заключается в следующем.

-

На основе экономического анализа выявляется характер динамики за период предыстории.

-

Исходя из характера динамики выбирается то или иное математическое выражение закономерности, проявляющейся в применении годового чистого дохода за период предыстории, т.е. выбирается то или иное аналитическое уравнение, которому на графике будет соответствовать определенная линия - прямая, парабола, гипербола и т.п. В нашем случае это будет прямая.

-

Способом наименьших квадратов определяются параметры аналитического уравнения выбранной линии, которая наиболее близко подходила бы к фактическим уровням ряда. Это означает, что сумма квадратов отклонения фактического уровня от выровненных, т.е. расположенных на искомой линии, должна быть наименьшей:

- На основе найденного аналитического уравнения рассматриваются выровненные уровни ряда динамики, соответствующие во времени фактическим уровням.

Рассмотрим технику выравнивания ряда динамики по прямой линии:

Параметры  и

и  искомой прямой, удовлетворяющие принципу наименьших квадратов, находятся путем решения следующей системы уравнений:

искомой прямой, удовлетворяющие принципу наименьших квадратов, находятся путем решения следующей системы уравнений:

Эта система уравнений значительно упрощается, если начало отсчета времени перенести в середину рассматриваемого периода. В этом случае параметры уравнения можно определить из выражений:

Для нашего примера данные для расчета параметров уравнения представлены в табл. 18.1.

| Годы | Годовой чистый доход (млн. руб.), y | t | yt |  |

|

|---|---|---|---|---|---|

| 2000 | 15,0 | -2 | -30 | 4 | 14,86 |

| 2001 | 15,5 | -1 | -15,5 | 1 | 15,46 |

| 2002 | 15,8 | 0 | 0 | 0 | 16,06 |

| 2003 | 16,5 | +1 | +16,5 | 1 | 16,66 |

| 2004 | 17,5 | +2 | +35,0 | 4 | 17,26 |

| 80,3 | 0 | 6.0 | 10 | 80,3 |

Отсюда уравнение прямой в нашем примере:

Подставляя в это уравнение соответствующие значения t, найдем выровненные уровни  . Изобразим исходные данные и данную прямую на графике (

рис.

18.1).

. Изобразим исходные данные и данную прямую на графике (

рис.

18.1).

Прогнозный годовой чистый доход для нашего примера составляет 17,26 млн руб. Именно эта величина является основной для определения оцениваемого предприятия.

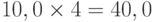

Большой ошибкой не будет, если за основу мы примем среднее значение чистого дохода на 2005 г., т.е. на первый год прогнозного периода. В нашем случае эта величина составит:

Вообще в научной литературе оценщику рекомендуется самостоятельно выбирать годовой чистый доход между несколькими вариантами:

- годовым чистым доходом последнего отчетного периода;

- годовым чистым доходом первого прогнозного периода;

- средней величиной годового чистого дохода за несколько последних отчетных лет (3-5 лет).

После определения прогнозного значения годового чистого дохода необходимо определить коэффициент капитализации.

Коэффициент капитализации - параметр, преобразующий будущие доходы предприятия в текущую стоимость предприятия. Может учитывать как сам доход от его деятельности, так и возмещения основного капитала, затраченного на покупку данного оцениваемого предприятия.

Коэффициент, учитывающий обе упомянутые составляющие, называется общим коэффициентом капитализации (или общей составной капитализации).

Он выражает зависимость между доходом предприятия и его рыночной стоимостью, но не учитывает долги предприятия.

Существует ряд методов расчета коэффициента капитализации, наиболее распространенными из них являются:

- метод прямой капитализации (или метод прямого сопоставления);

- метод связанных инвестиций - заемного и собственного капиталов;

- метод связанных инвестиций - земли и здания;

- кумулятивный метод;

- метод Эллвуда.

Рассмотрим некоторые из них более подробно.

млн руб.

млн руб. млн руб.

млн руб. млн руб.

млн руб. млн руб.

млн руб. млн руб.

млн руб.