Финансово-экономические модели

2.3. Финансовая рента

Рассмотрим последовательность распределенных во времени выплат и платежей [8,9]. Поток платежей, все составляющие которого положительны и поступают через одинаковые интервалы времени, называется финансовой рентой или аннуитетом. Пусть имеем постоянную финансовую ренту (рента называется постоянной, если все платежи имеют одинаковую величину), периодический платеж  .

.

Будущая стоимость ренты

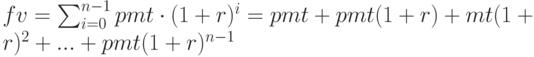

Рассмотрим будущую стоимость ренты  за

за  лет, для простоты пусть проценты начисляются один раз в год. Наращение стоимости ренты осуществляется за счет поступающих платежей и начисления на них процентов, причем, срок наращения каждого нового платежа на единицу меньше предыдущего. Будущая стоимость ренты имеет вид:

лет, для простоты пусть проценты начисляются один раз в год. Наращение стоимости ренты осуществляется за счет поступающих платежей и начисления на них процентов, причем, срок наращения каждого нового платежа на единицу меньше предыдущего. Будущая стоимость ренты имеет вид:

|

( 2.15) |

Ряд (2.15) представляют собой геометрическую прогрессию. Для  членов геометрической прогрессии

членов геометрической прогрессии  со знаменателем

со знаменателем  сумма равна

сумма равна

|

( 2.16) |

Будущая стоимость ренты (2.15) - геометрическая прогрессия с  ,

,  . Тогда

. Тогда

![fv=pmt[(1+r)^n-1]/r](/sites/default/files/tex_cache/6c42d4e665e54d9fe1c62338f3866588.png) |

( 2.17) |

Размер платежа при наращении ренты можно определить из (2.17)

|

( 2.18) |

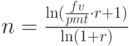

Срок накопления  будущей суммы

будущей суммы  при заданных процентной ставке

при заданных процентной ставке  и платеже

и платеже  из (2.18) может быть определен следующим образом.

из (2.18) может быть определен следующим образом.

или

или

|

( 2.19) |

Современная стоимость ренты

Деньги, полученные в настоящий момент, более предпочтительны, чем деньги, которые будут получены в будущем. Для потока платежей представляет интерес оценка стоимости на начальный момент времени – современная стоимость. Переоценка будущего платежа на более ранний момент времени, называется математическим дисконтированием. Процентная ставка  , с учетом которой оценивается современная стоимость, называется ставкой дисконтирования. Дисконтирование денежного платежа

, с учетом которой оценивается современная стоимость, называется ставкой дисконтирования. Дисконтирование денежного платежа на

на  -м шаге осуществляется путем умножения его значения на коэффициент дисконтирования

-м шаге осуществляется путем умножения его значения на коэффициент дисконтирования  , тогда дисконтированная стоимость

, тогда дисконтированная стоимость  потока платежей ренты к начальному моменту по ставке

потока платежей ренты к начальному моменту по ставке  равна:

равна:

|

( 2.20) |

Современная стоимость  - геометрическая прогрессия с

- геометрическая прогрессия с  ,

,  , тогда

, тогда

![pv=\frac{pmt}{(1+r)}[(1+r)^{-n}-1]/((1+r)^{-1}-1)](/sites/default/files/tex_cache/048f4ead6c61fdb225574ce3779ea18e.png) |

( 2.21) |

![pv=\frac{pmt}{r}[1-(1+r)^{-n}]](/sites/default/files/tex_cache/6330c41de048b2454fbcd6b96b164cc7.png) |

( 2.22) |

Размер платежа погашения ренты можно определить из (2.22)

![pmt=\frac{pv\cdot r}{[1-(1+r)^{-n}]}](/sites/default/files/tex_cache/6b5603ad4cff9fc6b1d1fd18435a6a58.png) |

( 2.23) |

Срок ренты, соответственно, и количество платежей  при современной стоимости ренты

при современной стоимости ренты  , процентной ставке

, процентной ставке  и платеже

и платеже  из (2.23) равен

из (2.23) равен

|

( 2.24) |

Ренты пренумерандо и постнумерандо

Рента пренумерандо - первый платеж поступает в начале первого периода, и рента постнумерандо – платеж поступает в конце периода. Вводится параметр  , который учитывает тип ренты. Выражение для

, который учитывает тип ренты. Выражение для  (2.18), где учитывается тип ренты

(2.18), где учитывается тип ренты  , будет иметь вид :

, будет иметь вид :

![pmt=\frac{[(1+r)^{-n}-1]}{r}\cdot (1+t\cdot r)](/sites/default/files/tex_cache/c2bb8045b6434471e48e1fe10e366f77.png) |

( 2.25) |

где  – тип ренты:

– тип ренты:  или опущен - рента постнумерандо, выплата в конце периода,

или опущен - рента постнумерандо, выплата в конце периода,  – рента пренумерандо, выплата в начале периода. Для

– рента пренумерандо, выплата в начале периода. Для  появляется дополнительный член

появляется дополнительный член ![pmt[(1+r)^n-1]](/sites/default/files/tex_cache/152bc5d75e11a5a1a961678127768006.png) . Так учитывается более раннее поступление денег и удлинение на один период срока начисления процентов.

. Так учитывается более раннее поступление денег и удлинение на один период срока начисления процентов.

Для расчета будущего значения  используется формула (1.28), а для расчета периодического платежа

используется формула (1.28), а для расчета периодического платежа  выражение

выражение

![pmt=r\cdot \frac{fv}{[(1+r)^n-1]\cdot (1+r\cdot t)}](/sites/default/files/tex_cache/ba0b29fa83044b433dfd613cb309a73f.png) |

( 2.26) |

В финансовых функциях тип ренты учитывается параметром ![[type]](/sites/default/files/tex_cache/036549a25200eda437df0f8a9c485eeb.png) , который равен 0 (постнумерандо) и равен 1 (пренумерандо).

, который равен 0 (постнумерандо) и равен 1 (пренумерандо).

Примеры решения задач

Задача 2.3.

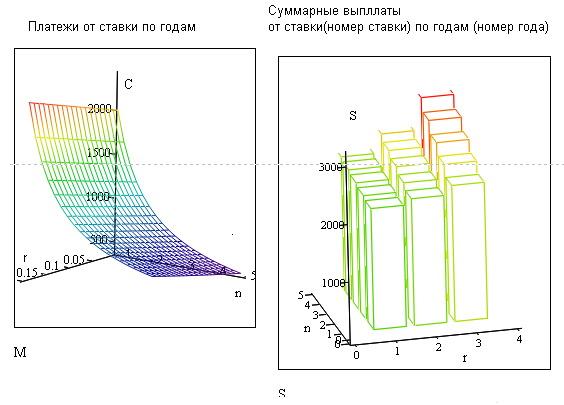

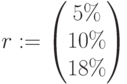

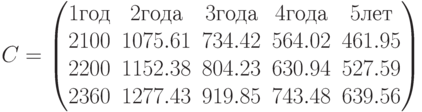

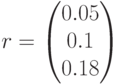

Предприятие предполагает получить кредит в банке 2000 тыс.руб. Кредит будет погашаться равными долями ежегодно, в конце года. Определить ежегодные платежи предприятия, если кредит берется на: 1, 2, 3, 4, 5 лет . Расчет провести для трех значений ставок :5%, 10%, 18%.

Решение (рис.2.3)

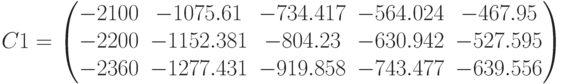

Данные вводим в виде векторов  и

и  . Годовой платеж

. Годовой платеж  . - матрица. При расчете используем формулу (2.23) и альтернативно финансовую функцию

. - матрица. При расчете используем формулу (2.23) и альтернативно финансовую функцию ![pmt (rate, nper, pv, [fv], [type])](/sites/default/files/tex_cache/31b15035cfbd109bdb8732b8039ce32e.png) , которая находит периодический постоянный платеж через данное число периодов

, которая находит периодический постоянный платеж через данное число периодов  по фиксированной процентной ставке

по фиксированной процентной ставке  , вкладу (заему)

, вкладу (заему)  ,

,  - остаток долга,

- остаток долга, ![[type]](/sites/default/files/tex_cache/036549a25200eda437df0f8a9c485eeb.png) – тип ренты. В квадратных скобках необязательные аргументы. Предполагаются распределенные во времени переходы денежных сумм от одного владельца к другому. Поскольку кредит – положительная величина поступление денежных средств к заемщику в начальный момент

– тип ренты. В квадратных скобках необязательные аргументы. Предполагаются распределенные во времени переходы денежных сумм от одного владельца к другому. Поскольку кредит – положительная величина поступление денежных средств к заемщику в начальный момент  , выплаты второму участнику операции соответствуют отрицательным платежам

, выплаты второму участнику операции соответствуют отрицательным платежам  .

.

Обозначим  – платеж,

– платеж,  –номер ставки,

–номер ставки,  – номер года

– номер года

,

,  ,

,

Решение:

,

,  ,

,

Платежи

![(C_{i,j}):=pv\cdot \frac{r_i}{[1-(1+r_i)^{-n_j}]}](/sites/default/files/tex_cache/63182961ba8dc6e94d05d5b74b050d30.png)

,

,

Используем встроенную функцию

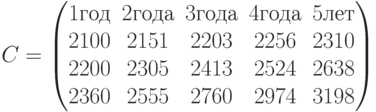

Суммарные выплаты для разных сроков

,

,

Построим график: платежи и суммарные выплаты от ставки и по годам

![W(r,n):=pv\cdot \frac{r}{[1-(1+n)^{-n}]}](/sites/default/files/tex_cache/ef4a00575a3e56a4b28de6bf32180855.png)