Валютный курс

17.4. Факторы, влияющие на валютный курс

На состояние валютного курса воздействуют как факторы структурного характера, отражающие состояние экономики данной страны, так и конъюнктурные, постоянно меняющиеся под влиянием тенденций развития на мировом рынке.

Структурные факторы

К структурным факторам, влияющим на валютный курс, можно отнести: показатели экономического роста (валовой национальный продукт, объемы промышленного производства и др.); состояние платежного баланса, степень зависимости от внешних источников сырья; рост денежной массы на внутреннем рынке; уровень инфляции и инфляционные ожидания; уровень процентной ставки; платежеспособность страны и доверие к национальной валюте на мировом рынке.

Конъюнктурные факторы

Конъюнктурные факторы ведут к спекулятивным операциям на валютных рынках. Степень развития других секторов мирового финансового рынка, например рынка ценных бумаг, конкурирующего с валютным рынком, также влияет на спрос и предложение валюты.

Денежная масса и инфляция

Существенное влияние на валютный курс оказывают рост денежной массы, состояние и темпы инфляции, инфляционные ожидания.

Ускоренный рост денежной массы, как в наличной, так и в безналичной форме, оказывает понижающее воздействие на курс денежной единицы.

Макроэкономический показатель - как денежная масса (М) состоит из трех основных частей.

М1 - наличные деньги в обращении, средства на расчетных и текущих счетах в банках, дорожные чеки. В структуру наличных денег входит и разменная монета, составляющая обычно не более 2-3% наличности. Преобладающее значение в странах с развитым рынком в структуре М1 имеют чековые платежи, обслуживающие, например в США, около 90% суммы сделок. Эффективность функционирования системы чековых платежей и чекового обращения обеспечивается широко разветвленной банковской системой, поскольку позволяет держателям чеков получить наличные по первому требованию.

В начале XX в. деньгами считали только монеты и банкноты. Появляющееся на основе вкладов до востребования чековое обращение Дж. М. Кейнс в работе "Трактат о деньгах" оценивал как важный шаг на пути к расширению платежных средств и реальных денег, как существенную рационализацию денежного обращения.

В странах с развивающимися рынками, как правило, чековое обращение во внутреннем денежном обороте не развито или развито очень мало, однако постепенно использование для платежей пластиковых карт получает все более широкое распространение.

М2 включает М1 плюс срочные вклады в банках (в США в общей массе М2 крупными срочными считаются вклады в 100 тыс. долл.).

М3включает М2 плюс государственные ценные бумаги (в США включаются также депозиты, превышающие 100 тыс. долл.). Иногда кроме названных трех денежных агрегатов выделяется еще один - М0 - наличные деньги, т.е. банкноты и монеты, находящиеся в обращении.

Увеличение денежной массы в обращении в условиях реального падения производства приводит к росту цен и способствует повышению валютной эффективности импорта и соответственно расширению спроса на валюту и падению ее курса. При росте денежной массы рост цен обычно отстает от нее. Эта тенденция сохраняется даже во время кризиса. В практическом плане это теоретическое положение получило подтверждение во время "азиатского кризиса" в июне 1997 г. - июле 1998 г. Например, в Таиланде при кумулятивном приросте денежной массы на 13,8% повышение темпов годовой инфляции составило 4,5%. Данная тенденция была характерна почти для всех "азиатских тигров" (Филиппины, Малайзия, Республика Корея, Таиланд), в которых прирост денежной массы составил от 1,6 до 15,4%, а повышение годовых темпов инфляции - лишь 2,8-4,5 процентных пункта.

Не только непосредственно инфляция влияет на снижение валютного курса, но и инфляционные ожидания являются курсообразующим фактором. В ожидании изменения курса валюты инвесторы могут принимать трудно предсказуемые решения. Их результатом может быть как увеличение спроса на валюту, так и сброс ее, что, в конечном счете, может приводить и к росту валютного курса, и к его падению.

При наличии доступных денег импортерам легче мобилизовать многомиллиардные суммы для покупки валюты. Относительный избыток денег активизирует инвестиционный спрос на валюту с целью сохранения реальной стоимости накопленных финансовых активов. Население стран, в которых существует ограниченная конвертируемость национальной валюты при высоком уровне инфляции, рассматривает иностранную валюту как "страховой полис" от обесценения своих накоплений. В этих условиях резко увеличивается спрос на твердые валюты, тем самым, способствуя росту их курса и падению курса национальных денег.

Уровень процентной ставки

Важным фактором, влияющим на валютный курс, является уровень процентной ставки. Рост процентных ставок означает удорожание денег и снижение степени их доступности, а значит, способствует повышению курса национальной валюты. Высокие процентные ставки (реальные, т.е. за вычетом уровня инфляции) переключают инвестиционный и спекулятивный спрос с валюты на внутренний денежный рынок, где появляются более выгодные способы инвестирования средств.

Маневрирование процентной ставкой приводит к активизации международного движения капиталов. Зависимость здесь прямая.

Рост процентных ставок в какой-либо стране делает ее валюту более привлекательной и стимулирует приток иностранных инвестиций, в первую очередь краткосрочных, а понижение их приводит к переливу инвестиций в те страны, где уровень процентов выше. Например, установленный администрацией США в начале 80-х годов XX в. более высокий уровень процентной ставки по сравнению со странами Западной Европы и Японии сделал доллар более привлекательной валютой для инвесторов из других стран, благодаря чему в США были созданы дополнительные рабочие места и, в конечном итоге, предпосылки для увеличения темпов экономического развития.

Международная практика показывает, что повышение процентных ставок возможно лишь до определенного уровня, поскольку рост валютного курса, как следствие повышения процентных ставок, ослабляет позиции национальных экспортеров, товары которых из-за высоких цен становятся менее конкурентоспособными.

Следует учитывать причины, из-за которых осуществлено повышение процентных ставок. Так, если рост процентных ставок связан с более жесткой денежно-кредитной политикой, то курс данной валюты возрастет в результате увеличения спроса на нее со стороны иностранных инвесторов. В случае, если ставки растут по причине усиления инфляции или увеличения государственного дефицита, то нельзя ожидать укрепления этой валюты в будущем. Иностранные инвесторы не торопились вкладывать капиталы в страны с переходной экономикой (Аргентину, Чили, Болгарию, Польшу, Россию), несмотря на высокие номинальные процентные ставки, поскольку они были результатом гиперинфляционных процессов.

Большая значимость экспорта для развитых стран с экспортной направленностью экономики заставляет их поддерживать курс национальной валюты на определенном уровне, используя процентную ставку как инструмент регулирования. Примером этого является снижение краткосрочной процентной ставки в Германии в 1995 г. до 3% - рекордно низкого уровня с июля 1988 г., явившееся следствием роста курса немецкой марки по сравнению с курсом доллара США. Это вызвало цепочку снижения процентных ставок в странах Западной Европы. Вслед за Германией была снижена учетная ставка в Швейцарии с 2 до 1,5%, в Австрии и Бельгии с 3,5 до 3%, в Дании с 4,75 до 4,25%. Такая мера была необходима, поскольку, по мнению немецких экономистов, именно высокий курс немецкой марки и большая стоимость рабочей силы сдерживали рост экспорта и инвестиций, что в значительной мере ослабляло экономику страны.

В условиях ухудшения деловой конъюнктуры и признаках рецессии снижение учетной ставки с 6,5 до 3,5% в течение 2001 г. и одиннадцатикратное снижение в 2002 г. до 1,75% использовала Федеральная система США для девальвации доллара и укрепления позиций американских экспортеров на мировом рынке.

Регулирование валютного курса является составной частью проводимой в стране валютной политики, которой отводится важное место в системе регулирования рыночной экономики. Поэтому можно говорить о том, что валютная политика, проводимая в стране, также является фактором, определяющим валютный курс ее денег.

Из российской практики

Почему в российском ВВП падает доля услуг?

Производство услуг считалось в СССР непроизводительным трудом, не увеличивающим, а расходующим валовой внутренний продукт страны. Не удивительно, что сфера услуг финансировалась по остаточному принципу: на нее выделялись деньги тогда, когда другие, считавшиеся более важными, потребности народного хозяйства в инвестициях были удовлетворены. А такое случалось не часто. В итоге в стране хронически не хватало магазинов, столовых, прачечных, парикмахерских, фотоателье и т.п.

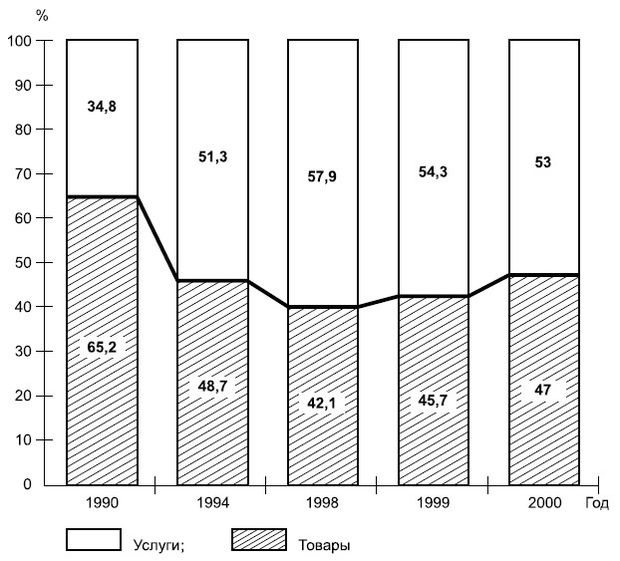

Еще в 1990 г. третичный сектор (сфера услуг) создавал лишь 35% ВВП РСФСР, остальные 65% приходились на товары, изготовлявшиеся в первичном и вторичном секторах экономики (рис. 1). Причем 55% ВВП давала промышленность - Советский Союз не случайно называли великой индустриальной державой. Но в настоящее время преобладание первичного и вторичного секторов - это явный анахронизм. В развитых странах Европы и Америки такая структура производства ВВП наблюдалась в 40–50-е годы ХХ в.

При переходе к рынку ситуация резко изменилась. В 1992–1996 гг. казалось, что вся страна бросилась торговать. Множились магазины и киоски, появлялись частные кафе и ресторанчики. На рынках число продавцов, прямо из сумок торговавших импортными куртками, трикотажем и обувью, едва ли не превосходило число покупателей. Одновременно бурно расцвели банки, а также страховые, пенсионные и другие организации, предоставлявшие невиданные ранее финансовые услуги. Появилось множество фирм, оказывавших услуги бизнесу. Постепенно набирали вес производители программного обеспечения для компьютеров и другие фирмы, действующие в сфере информационных технологий.

Роль сферы услуг в производстве ВВП быстро увеличивалась. За 1991–1996 гг. она возросла примерно на 15% и (с некоторыми колебаниями по годам) сравнялась с долей товаров в ВВП. А к 1998 г. стало уже значительным преобладание сферы услуг в производстве ВВП: на нее приходилось 58%, тогда как на выпуск товаров - 42%, т.е. почти в полтора раза меньше. Структура производства ВВП в России стала напоминать структуру ВВП современных развитых стран.

Далее, однако, развитие экономики России пошло вразрез с мировыми тенденциями. С 1999 г. доля услуг вновь стала сокращаться. По оценкам, этот процесс в 2000 г. дополнительно усилился. Доля услуг и доля товаров в произведенном ВВП вновь стали примерно равны.

Надо ли печалиться по этому поводу? Ухудшилась ли структура производства ВВП? Ответ на эти вопросы, видимо, отрицателен.

Дело в том, что рост доли сферы услуг в начале 90-х годов объяснялся не только увеличением их объема (что, бесспорно, было остро необходимо), но и тяжелейшем кризисом в промышленности. В значительной мере доля услуг в ВВП росла потому, что заводы останавливались, а выпуск товаров сокращался. На рубеже нового века, однако, появились первые признаки преодоления кризиса. Впервые за десятилетие реформ начался рост промышленного производства. Естественно, что в этих условиях доля товаров в ВВП повысилась, а доля услуг упала. К тому же значительная часть услуг (особенно в сфере финансово-банковской деятельности), производившихся в первой половине 90-х годов, имела спекулятивный, а то и мошеннический характер. Финансовый кризис 1998 г. сильно сократил возможности такой деятельности, что дополнительно уменьшило долю услуг в ВВП.

Сокращение доли услуг в ВВП в этих условиях следует поэтому рассматривать как признак общего оздоровления экономики. Вероятно, в ближайшие годы она еще несколько снизится, и лишь постепенно начнется новый рост уже на иной основе, на основе подлинной модернизации российской экономики, насыщения ее современными видами услуг.

Велик ли ВВП России по международным масштабам?

В начале почти каждого года и по "круглым датам" в прессе появляются сопоставления ВВП разных стран за истекший период (см., например, табл. 1). Рассматривая подобные таблицы, профессиональный экономист должен понимать, что о реальном объеме производства в той или иной стране они в большинстве случаев говорят очень мало. Дело в том, что чаще всего при составлении сравнительных таблиц происходит перевод данных о ВВП той или иной страны из ее национальной валюты в доллары США по сложившемуся на момент подсчета официальному валютному курсу. Но валютный курс - далеко не лучшее мерило экономических реалий. Каждый, кому хоть раз приходилось выезжать за границу, знает, что в России на 100 долларов можно купить одно количество товаров и услуг, в США — другое (кстати, по большинству товаров значительно меньшее), а в Афганистане — третье, существенно большее, чем в обеих названных странах.

| Страна | ВВП в 1990 г., в млрд. долл. | ВВП в 1997 г. | ВВП в 2000 г. | ||

|---|---|---|---|---|---|

| в млрд. долл. | в % от мирового ВВП | в млрд. долл. | в % от мирового ВВП | ||

|

США |

7 980 |

7 075 |

20,6 |

9 875 |

21,1 |

|

Япония |

24 000 |

2 640 |

7,7 |

3 320 |

7,1 |

|

КНР |

1 765 |

3 670 |

10,7 |

5 000 |

10,9 |

|

ФРГ |

1 445 |

1 625 |

4,7 |

2 145 |

4,6 |

|

Франция |

1 075 |

1 160 |

3,4 |

1 515 |

3,2 |

|

Италия |

1 010 |

1 110 |

3,2 |

1 455 |

3,1 |

|

Великобритания |

990 |

1 110 |

3,2 |

1 455 |

3,1 |

|

Россия |

— |

580 |

1,7 |

1 250 |

2,7 |

|

Индия |

980 |

1 425 |

4,1 |

1 995 |

4,3 |

|

Бразилия |

800 |

1 000 |

2,8 |

1 085 |

2,3 |

|

Справочник | |||||

|

СССР |

1 490 (5,6%) |

||||

|

РСФСР |

990 (3,8%) |

||||

В 60-е годы ХХ в. под эгидой ООН была проведена программа "Международные экономические сопоставления". Для обеспечения достоверности и сопоставимости данных в основу международных подсчетов был положен паритет покупательной способности (ППС), т.е. особый, специально подсчитываемый курс перевода национальных денежных единиц в доллары, при использовании которого в любой стране на один "расчетный доллар" можно купить одинаковое количество товаров и услуг. С тех пор подобные расчеты повторяются каждые пять лет.

С одной стороны, в настоящее время ВВП России по абсолютным масштабам заметно уступает всем ведущим развитым странам и ряду крупных развивающихся. С другой стороны, данные за 2002 г. показывают, что в стране существует значительный экономический потенциал, и после преодоления трансформационного кризиса Россия вполне может занять пятое–шестое место в мире по объемам производства.