|

При переходе на страницу 2 после изучения постоянных издержек, лекция сразу "говорит" о технологическом процессе. кроме того, в имеющейся лекции нет формул, задачи на которые в большом количестве представлены в тесте |

Бизнес и его стратегия

Пример 4.1.ООО "Демиург".

Анализ положения дел в отрасли

Биологически активные добавки уверенно завоевывают фармацевтический рынок России. Ежегодно расширяется их ассортимент, увеличивается количество. Постоянно растет интерес к БАД фармацевтических производителей. На сегодняшний день уже 18% фирм-производителей лекарственных препаратов выпускают также и БАД (например, "Никомед", "Новартис") .

Согласно классификации Федерального реестра БАД можно выде-лить 15 основных групп:

- БАД, влияющие на функции центральной нервной системы;

- БАД, влияющие преимущественно на процессы тканевого обмена;

- БАД – источники минеральных веществ;

- БАД, поддерживающие функцию иммунной системы;

- БАД – источники веществ антиоксидантного действия и веществ, влияющих на энергетический обмен;

- БАД, влияющие на функции сердечно-сосудистой системы;

- БАД, поддерживающие функцию органов дыхания;

- БАД, поддерживающие функцию органов пищеварения;

- БАД для лиц, контролирующих массу тела;

- БАД, поддерживающие функцию мочеполовой системы;

- БАД, поддерживающие функцию опорно-двигательного аппарата;

- БАД, влияющие на гуморальные факторы обмена веществ;

- БАД, влияющие на лактацию;

- БАД, влияющие на процесс детоксикации и способствующие вы-ведению из организма чужеродных и токсичных веществ;

- БАД других групп.

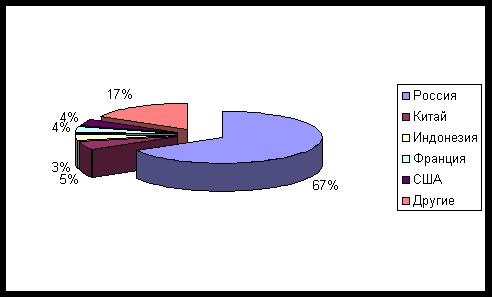

По данным Федерального реестра БАД в России в 2002 году было зарегистрировано 1879 наименований БАД отечественного производства и 1243 наименования зарубежного производства, что составило 60 и 40% соответственно. Количество БАД, поддерживающие функцию опорно-двигательного аппарата российского производства составляло 18 наименований и 1,1%, БАД зарубежного производства 34 наименования и 2,7% в общем количестве БАД. По данным Ассоциации БАД российский рынок БАД обеспечивают около 600 производителей, а его ежегодный оборот оценивается в сумму около 1 млрд. долл.

Установлено, что в России наибольшее количество БАД производится в виде таблеток (39,4%), капсул (15,2%), жидкостей (14,2%), фиточаев (11,5%) и порошков (11,1%). Основная доля БАД, ввозимых из за рубежа производится в виде капсул (50,2%), таблеток (24,9%), жидкостей (6,7%), фиточаев (5,3%) и порошков (5,8%) (Табл. 4.3).

| Форма БАД | Произведено в России | Произведено за рубежом | ||

|---|---|---|---|---|

| количество | % | количество | % | |

| Таблетки | 664 | 39,4 | 308 | 24,9 |

| Капсулы | 256 | 15,2 | 621 | 50,2 |

| Жидкости | 238 | 14,1 | 83 | 6,7 |

| Сиропы | 38 | 2,2 | 6 | 0,5 |

| Порошки | 189 | 11,2 | 73 | 5,8 |

| Фиточаи | 194 | 11,5 | 65 | 5,3 |

| Драже | 31 | 1,8 | 11 | 0,9 |

| Гранулы | 68 | 4,1 | 17 | 1,4 |

| Пилюли | 3 | 0,2 | 45 | 3,6 |

| Батончики | 5 | 0,3 | 6 | 0,4 |

| Пасты | - | - | 3 | 0,3 |

| Итого | 1686 | 100,0 | 1237 | 100,0 |

Представленные результаты свидетельствуют о разнообразии видов БАД и форм их изготовления.

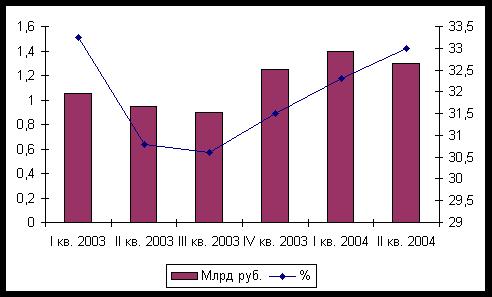

В настоящее время большинство аптек придерживается общих тенденций ведения фармацевтического бизнеса, которые заключаются в том, что аптеки, кроме традиционного ассортимента, начинают активно предлагать своим покупателям БАД и парафармацевтическую продукцию. Аптечный рынок БАД в России в первом полугодии 2004 г. вырос на 30,5% и составил 2,6 млрд. долларов. Наибольшие продажи БАД отмечались в I и IV кварталах 2004 г. (Рис. 4.2).

Наиболее продаваемой группой по итогам I полугодия 2004 года являются БАД, влияющие преимущественно на процессы тканевого обмена.

Лидерами продаж по итогам 2004 г. среди компаний-производителей, являются ЗАО "Эвалар", "Диод", ЗАО "Аквион", Пекинский центр "Жуйдемен" и ООО "Фарм-про", доля которых в общем объеме продаж составляет 41%. Из них 15,7% рынка по объему продаж занимает компания "Эвалар", причем три наиболее продаваемых продукта ("Черника форте", "Атероклефит", "Красный корень") этого производителя составляют около 56% всего оборота компании. [5] Нужно отметить, что по итогам 2003 года на третьем месте была американская компания Irwin Naturals с лидером продаж "Инолтра" (БАД, поддерживающие функцию опорно-двигательного аппарата).

Средняя торговая наценка на БАД на протяжении анализируемого периода практически не изменялась (31 - 33%), в то время как на ГЛС она была равна 27 - 28% (Рис. 4.3) .

Наибольшую среднюю розничную цену имеют БАД для лиц, контролирующих массу тела, средняя цена упаковки 112 руб. БАД, поддерживающие функцию опорно-двигательного аппарата находятся на третьем месте, средняя цена упаковки 106,8 руб.( Табл. 4.4) .

| Группа БАД | Цена, руб. |

|---|---|

| БАД, поддерживающие функцию органов дыхания | 22,1 |

| БАД, влияющие на функции центральной нервной системы | 28,9 |

| БАД, влияющие преимущественно на процессы тканевого обмена | 29,2 |

| БАД – источники минеральных веществ | 34,5 |

| БАД, поддерживающие функцию органов пищеварения | 41 |

| БАД, поддерживающие функцию иммунной системы | 49,9 |

| БАД, влияющие на функции сердечно-сосудистой системы | 50,7 |

| БАД, влияющие на гуморальные факторы обмена веществ | 54,6 |

| БАД, поддерживающие функцию мочеполовой системы | 81,1 |

| БАД, влияющие на процесс детоксикации | 90,6 |

| БАД, поддерживающие функцию опорно-двигательного аппарата | 106,8 |

| БАД – источники веществ антиоксидантного действия и веществ, влияющих на энергетический обмен | 108 |

| БАД для лиц, контролирующих массу тела | 112,1 |

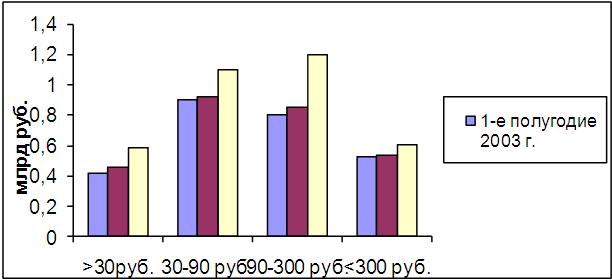

Дальнейшее разделение БАД на четыре ценовых сегмента показало, что на сегодняшний день наибольшие продажи у БАД, имеющих цену от 90 до 300 руб. В течение анализируемого периода наблюдается активное увеличение продаж именно в этом ценовом сегменте (Рис. 4.4).

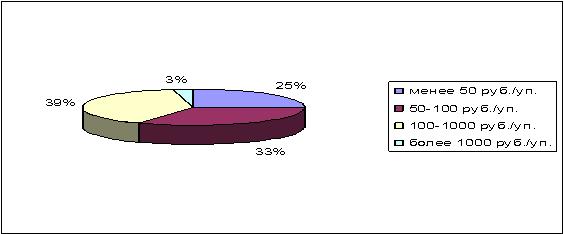

В результате анализа рынка ГЛС, применяющихся для лечения опорно-двигательной системы, выявлено, что по количеству реализованных упаковок самая большая доля принадлежит ЛС, входящих в ценовую группу менее 50 руб. за упаковку (более 70%), а наименьшая – дорогостоящим ЛС ценовой группы более 1000 руб. (всего 0,05%). По объему реализации на первом месте находятся ЛС стоимостью 90-300руб. (Рис. 4.5).

Рис. 4.5. Ценовые группы ЛС для лечения костно-мышечной системы, в долях от стоимостного объема продаж всех ЛС группы

Изучение сегмента рынка БАД, поддерживающих функции опорно-двигательного аппарата, и ГЛС, применяющихся для лечения костно-мышечной системы, выявило, что в Москве доминирующая доля (74%) принадлежит "Инолтра", средняя стоимость упаковки составляет 53,7 долл. Концентрация и стоимость ведущих ГЛС в этом сегменте существенно ниже – "Диклофенак" со средней ценой 0,97 долл. за упаковку составляет 14% продаж, еще 11% принадлежат препарату "Структум" со средней ценой упаковки 14,1 долл. Суммарно более 60% продаж ГЛС сегмента приходится на препараты с ценой до 5 долл. за упаковку.

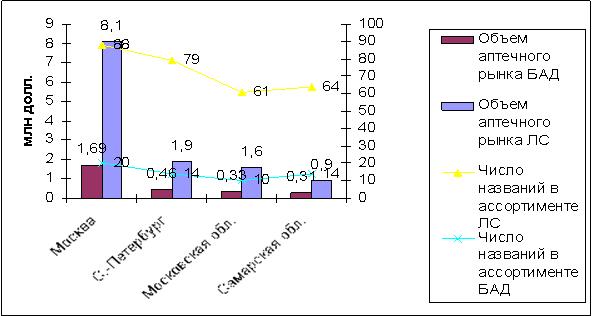

Соотношение продаж БАД и ГЛС, применяющихся при заболеваниях опорно-двигательного аппарата составляет примерно 1:5 в Москве и Московской области, 1:4 в Санкт-Петербурге и 1:3 в Самаре. По числу торговых наименований существует также значительный перевес в сторону ГЛС (Рис. 4.6).

Рис. 4.6. Объем аптечного рынка БАД, поддерживающих функции опорно-двигательного аппарата, и ГЛС, применяющихся для лечения костно-мышечной системы (в оптовых ценах)

Анализ рекламных бюджетов на БАД и ГЛС 50 ведущих марок показал, что в среднем на 1 ГЛС приходится 1 млн. долл. бюджета, а на 1 БАД – по 2 млн. долл., что говорит о более высокой интенсивности и плотности рекламы БАД. Кроме того, в отличие от ЛС, имеющих рецептурный статус, БАД имеют возможность рекламы в СМИ.

Изучение сетевого и аптечного рынка БАД показало, что сетевой рынок БАД достиг своего насыщения, а аптечный сектор находится в стадии активного роста. После запрета на не магазинную торговлю БАД, аптечная сеть стала основным разрешенным местом реализации биодобавок, что определяет доминирующие позиции этого канала на рынке БАД. В перспективе можно ожидать дальнейшее расширение аптечного сектора .

Пример 4.2. ООО "Авто - свет"

Описание предприятия и продукта

В основе данного бизнес-плана лежит инновационный проект "Система лобового освещения транспортных средств".

Проблема ослепления водителей в ночное время на автомобильном транспорте появилась с момента появления шоссейных дорог с двухсторонним движением. Около половины аварий со смертельным исходом происходит в ночное время, тогда как поток машин в это время сокращается на 80%. Зрительная нагрузка в условиях недостаточной освещенности, резкое изменение освещенности дороги, слепящие фары встречного автомобиля негативно сказываются на состоянии водителя и в итоге могут привести к авариям. Предлагались различные пути и способы решения проблемы: разработка систем освещения с понижением ослепления (стандартная применяемая система ближний - дальний свет), попытки использовать поляризованный свет с применением экранов поляризаторов и системную организацию движения на их основе, различная механизация фар с применением автоматики, использование других оптических диапазонов длин волн (системы теплового видения). Однако данные системы обладают рядом недостатков и кардинально не решают проблему ослепления.

Предлагаемая технология основана на принципе оптимальной стохастической фильтрации оптическим экраном импульсного света собственных фар, которая позволяет водителю установившему ее на собственный автомобиль, подавить любое ослепляющее воздействие света фар встречного автомобиля более чем в 50 раз.

Предлагаемый проект является победителем программы "Старт" - 2004, проводимой Фондом содействия развитию малых форм предприятий в научно–технической сфере. На основании решения конкурсной комиссии проект получил финансирование в размере 750 тыс. руб.

Для реализации настоящего проекта создано малое инновационное предприятие ООО "Новый автомобильный свет".

Участниками общества являются:

Юридическое лицо 1 (ООО "ИК "АВК") -40% доля в уставном капитале, номинальная стоимость доли в уставном капитале – 4000 руб;

Юридическое лицо 2 (ООО "ИННОТЕХ") -35% доля в уставном капитал, номинальная стоимость доли в уставном капитале – 3500 руб;

Физическое лицо (Иванов И.И..) -25% доля в уставном капитале номинальная стоимость доли в уставном капитале – 2500 руб.

Управление компанией осуществляет Директор, избранный общим собранием участников общества.

Система СЛОТС представляет собой комплекс технических блоков:

- Источник света (ксеноновая или светодиодная фара);

- Экран, с управляемой электрическим сигналом прозрачностью;

- Блок синхронизации и управления.

По отдельности блоки (технические) обладают определенным изобретательским уровнем, а система, полученная на основе этих блоков, имеет высокий инновационный потенциал и носит характер радикальной инновации.

Продукцией настоящего Проекта является:

- технологическая разработка предложенного способа лобового освещения автомобиля "СЛОТС"

- конструкторско-технологическая документация на элементы си-стемы "СЛОТС"

- пакет прав на использование технологии "СЛОТС"

- функциональный прототип системы "СЛОТС".

Основным видом деятельности компании на втором и третьем этапе является создание и испытание опытного образца системы "СЛОТС" и привлечение стратегического инвестора для пуска системы в серийное производство.

Интеллектуальная собственность

В основе данного проекта лежит патент РФ № 2249512 от 26.12.2001. автор Половинкин А.В. Патентообладателем является ООО "Новый автомобильный свет".

В рамках проекта на основе результатов разработки в настоящее время ведется работа по написанию заявок на получение патентов на функциональные компоненты системы "СЛОТС", что обеспечит максимальную "зонтичную" защиту технологии. Также ведется работа по созданию товарного знака компании с дальнейшей регистрацией его в Федеральном институте промышленной собственности (ФГУП ФИПС).

Патентные исследования помогают определить общемировой интерес к области техники и задачам, решаемым в ее рамках. Другая задача патентных исследований – прогнозирование развития области техники, выявление основных конкурентов и оценка новых направлений в сравнении с традиционными.

В данном случае разработан способ и устройство его реализующее. В связи с тем, что в данном проекте присутствует высокий изобретательский уровень, охранным документом для данного проекта является патент. Патент, защищающий данную технологию, получен. Патентообладателем является Общество с ограниченной ответственностью, организованное для реализации данного проекта.

Данная технология удовлетворяет критериям трех основных индексов МПК (Международная Патентная Классификация) в седьмой редакции. Рас-смотрим каждый индекс и посмотрим изобретательскую активность в данных областях по годам

Российская патентная база представлена только с 1994 г. Для анализа этого вполне достаточно, так как развитие данная область техники получила сравнительно недавно.

B60Q1/00 - Размещение оптических сигнальных или осветительных устройств, их установка, крепление или схемы их размещения (для освещения ин-терьеров транспортных средств.

----------/14 с устройствами для регулирования силы света. B60J3/00 - Оборудование, защищающее от яркого света, конструктивно сопряженное с окнами и ветровыми стеклами (оптические смотровые устройства)

----------/04 с регулируемой прозрачностью. G02C7/00 - Оптические элементы очков.

-----------/16 защитные стекла и экраны; обтюраторы, например, с отверстиями малых диаметров или щелями.

Наиболее близкие аналоги отбирались по принципу сходства решаемых задач (предотвращение ослепления водителя светом встречных транс-портных средств). Затем было выделено несколько групп охранных документов, решающих одну задачу, но отличающихся подходами к ее решению. Перечень аналогов представлен в Табл. 4.5.

| Номер охранного документа | Основной индекс МПК | Название охранного документа |

|---|---|---|

| 1203022 | G02B1/08 | Противоослепляющий козырек |

| 1794700 | B60J3/06 | Противоослепляющее устройство |

| 2032196 | G02B1/16, B60J3/06 | Противоослепляющее устройство |

| 2032197 | G02B1/16, B60J3/06 | Противоослепляющее устройство |

| 2036496 | G02B1/16 | Противоослепляющие очки |

| 2095681 | F21M3/14, F21M3/24 | Противоослепительная система для транспортных средств и способ защиты водителя посредством противоослепительной системы |

| 94005232 | G02С7/16 | Светозащитное устройство для глаз |

| 2034325 | G02С7/12, F21M3/00 | Противоослепительная система освещения пути транспортного средства |

| 2064420 | B60Q1/00 | Противоослепительная система дорожных транспортных средств |

| 2097223 | B60Q1/14 | Способ предотвращения ослепления водителей транспортных средств и система устройств для его осуществления |

В Табл. 4.5 представлены охранные документы удовлетворяющих условию решения сходства поставленных задач. Патентообладателями являются только физические лица. Это говорит об отсутствии сколь либо значимых конкурентов.

Необходимо формировать портфель интеллектуальной собственности как одного из основных конкурентных преимуществ компаний.

Как видно, количество охранных документов, относящихся к данной области, не велико и можно сделать вывод, что мировой интерес не высок. На самом деле это не совсем так. Проблеме, которую решает данная технология как в России, так и за рубежом придается большое значение. Проводилось очень много работ в области антиослепления водителей. Однако предлагаемые способы решения не решали проблему кардинально. По мнению независимых экспертов, данный проект является прорывным в этой области, и реализация данного проекта имеет высокие шансы.