Электронные банковские услуги

15.3.2. Автоматизация международных расчетов

Интеграция экономик ведет к интеграции банковских систем, поэтому достаточно сложно отнести ту или иную систему к межбанковской, национальной или международной.

Международная система SWIFT, созданная в 1973 г., является системой передачи данных, заменяющей такие традиционные средства передачи межбанковской документации, как почта, телеграф, телекс.

В своей деятельности SWIFT использует международные стандарты, разработанные Международной организацией по стандартизации (ISO) и Международной торговой палатой (ICC).

В настоящее время система обслуживает 11 категорий сообщений (Message Transaction - МТ).

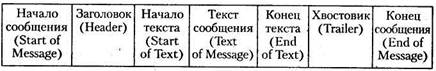

Сообщение любого типа построено по общему формату (рис. 15.3-2).

Заглавие и хвостовик образуют так называемый конверт (envelope), в котором пересылаются сообщения, и содержат важную для управления системой информацию. В заглавие включаются: информация об отправителе и получателе сообщения, номер сообщения, его тип и приоритет (порядок срочности, очередности доставки получателю). Текст сообщения формируется путем заполнения соответствующих пронумерованных полей, которые могут быть обязательными и необязательными. Обязательные поля содержат ключевую информацию для данного типа сообщений. Необязательные поля служат для осуществления сложных, многоступенчатых операций или для передачи дополнительных инструкций. В хвостовике сообщения содержатся код аутентификации и другие кодовые сообщения, предназначенные для предупреждения отправителя о возможности двойного платежа, задержке в передаче сообщения, другой вспомогательной информации.

В особую категорию выделяются системные сообщения, которые служат для организации диалога пользователя с системой и выполнения системных функций: запросы и ответы на запросы пользователей, обучение, информирование о развитии сети и ее новых возможностях. Эти сообщения имеют наивысший приоритет, поскольку содержат информацию о функционировании системы.

SWIFT позволяет:

- повысить эффективность работы банка за счет стандартизации и использования современных способов передачи информации;

- обеспечить надежность при передаче сообщений за счет специального порядка передачи и приема сообщения, их кодирования;

- сократить операционные расходы по сравнению с телексной связью;

- обеспечить удобный, прямой и быстрый доступ банка-члена к своим корреспондентам, отделениям и филиалам (обычное сообщение доставляется в любую точку мира за 20 мин, срочное - за 5 мин);

- преодолеть языковые барьеры и свести к минимуму различия в практике осуществления международных банковских операций за счет использования стандартизированных сообщений;

- повысить конкурентоспособность банка-члена за счет того, что международный и кредитный оборот все более концентрируется на участниках и пользователях SWIFT;

- обеспечить безопасность передачи: защиту от фальсификации, потерь банковской информации и оставления без ответа платежных поручений и финансовых сообщений.

Для правильной доставки сообщения по сети SWIFT используется код-идентификатор банка BIC (Bank Identifier Code), являющийся его адресом в системе SWIFT.

Подлежащие отправке сообщения подготавливаются банком в соответствующем формате и вводятся в терминал SWIFT, в качестве которого может использоваться как телекс, внутрибанковская ЭВМ, так и другие технические средства. Все входящие по сети сообщения распределяются по конкретным исполнителям и при необходимости маршрутизируются по внутрибанковским каналам связи.

Для облегчения формирования исходящих сообщений создаются специальные бланки с указанием всех обязательных и необязательных полей.

SWIFT отвечает только за доставку и сохранность сообщений, поступающих в сеть, и не несет ответственности за обработку сообщений внутри банка.

SWIFT предъявляет строгие требования к процедуре подключения терминалов к сети. Системой ведется электронный журнал, где автоматически фиксируются все отключения терминала (обнаружена помеха, прервана линия, обнаружены неоднократные ошибки при передаче в процедуре или формате, нарушена нумерация и т. д.).

Высокий уровень безопасности достигается за счет:

- присвоения каждому сообщению входящего и исходящего номера и контроля со стороны SWIFT за соблюдением порядка нумерации;

- шифровки текста сообщения с помощью специальных криптографических устройств;

- формирования отчетов, предоставляемых системой пользователю и направляемых ему с определенной периодичностью;

- использования ключей аутентификации.

Сеть SWIFT включает:

- терминалы пользователей SBT (SWIFT Based Terminal), позволяющие подключаться к сети;

- региональные процессоры RP (Regional Processor), предназначенные для получения сообщений от пользователей и их проверки, получения инструкций от группового процессора, доставки сообщений и контроля локальных коммуникаций с пользователями. Каждый региональный процессор работает в автоматическом режиме;

- групповые процессоры SP (Slice Processor), осуществляющие хранение сообщений и их нахождение по запросу, распределение сообщений на региональный процессор, к которому подсоединен адресат, долгосрочное и краткосрочное архивирование данных и генерацию системных отчетов;

- системные управляющие процессоры SCP (System Control Processor), выполняющие управляющие и контролирующие функции для всей системы и сети (США, Нидерланды).

Пользователи SWIFT имеют доступ и к другим стандартам сообщений и сетям. В частности, с целью дальнейшего развития и расширения предлагаемых услуг, обеспечена полноценная поддержка обмена в стандарте ООН EDIFACT (Electronic Data Interchange For Administration, Commerce and Transport).

Принципы построения системы SWIFT создают все условия для автоматизированной обработки сообщений, поступающих по сети, а также генерирования их для отправки в систему. Технология работы с сообщениями во многом зависит от существующего уровня автоматизации работ в банке. Терминальное оборудование SWIFT для передачи данных между компьютерами без ручного вмешательства увязывают с банковской ЭВМ. На пути создания такой системы встречаются следующие трудности: уровень автоматизации банковской системы может не соответствовать требованиям системы; сложившаяся внутренняя система кодирования банковской информации не соответствует стандартам ISO, что приводит к сложностям в распознавании кодов и идентификаторов, которыми оперирует SWIFT. Поэтому банки осуществляют поэтапное включение SWIFT во внутреннюю систему автоматизации.

Для организации международных расчетов на территории использования евро применяются национальные RTGS, которые связаны между собой механизмом TARGET (рис. 15.3-3).

Эти системы образуют общеевропейскую систему расчетов в евро, которая проводит операции по одной, и каждый платеж является безотзывным. При валовых расчетах платеж из коммерческого банка страны должен пройти через RTGS этой страны и затем по каналам связи системы TARGET передается в RTGS принимающей страны, прежде чем попасть в принимающий банк и национальную платежную систему.

Доступ в TARGET открыт только через RTGS, поэтому любой платеж контролируется Европейским центральным банком, который ведет расчетные счета банков.

Наряду с системой центральных банков, банки могут использовать и коммерческие клиринговые системы. Единственной наднациональной клиринговой системой в Европе является Банковская ассоциация евро (ЕВА) - система нетто-расчетов, созданная коммерческими банками. Расчеты внутри ЕВА совершаются в Европейском центральном банке. Каждый банк, участвующий в ЕВА, устанавливает лимиты обменов с другими банками и предоставляет обеспечение по сделкам, что гарантирует системе полное завершение расчетов на конец дня.