|

Не могу найти требования по оформлению выпускной контрольной работы по курсу профессиональной переподготовки "Менеджмент предприятия" |

Финансовая цель бизнеса, задачи и базовые концепции финансового менеджмента

7.3. Взаимосвязь капитала и активов. Экономическая прибыль и финансовые фонды.

Величина экономических активов предприятия (А) всегда будет равна сумме вложенного в него капитала (Е). Следовательно, выражение (3) может быть переписано следующим образом:

|

( 4) |

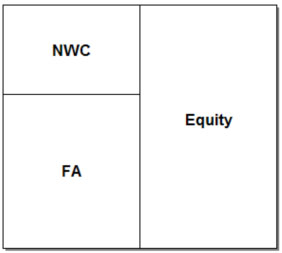

Схематически, данное соотношение может быть представлено в балансовой форме (7.3). Данная схема отражает экономический баланс предприятия.

Рис. 7.3. Схема балансовой взаимосвязи (экономический баланс) между капиталом и активами при простой структуре капитала.

При всей простоте выражения (4) и схемы на 7.3, заложенные в них соотношения имеют очень важное значение для финансов и могут быть подвержены различным трактовкам, каждая из которых несет в себе серьезную смысловую нагрузку. Рассмотрим более подробно некоторые из этих соотношений.

Прежде всего, схема, представленная на 7.3, иллюстрирует наличие равновесия (баланса) между стоимостью активов предприятия и суммой вложенного в него капитала. Это равновесие соблюдается как в момент создания предприятия или обоснования инвестиционного решения, предусматривающего открытие нового бизнеса (при этом величина правой стороны баланса отражает полную потребность в капитале, необходимого для "запуска" предприятия), так и в ходе его последующей деятельности. Любому изменению одной из сторон баланса будет соответствовать точно такое же изменение его противоположной стороны.

Например, если возникнет необходимость в расширении бизнеса, то есть, в увеличении его активов (левой стороны баланса), то у предприятия возникнет соответственная потребность в дополнительном капитале. Получение этого капитала будет означать увеличение правой стороны баланса. В этом случае говорят о том, что предприятие привлечет финансовые фонды (Funds). Само по себе понятие "финансовые фонды" может показаться довольно туманным, однако схема экономического баланса позволяет прояснить его сущность: привлечение капитала всегда осуществляется путем получения каких-либо ликвидных ресурсов, чаще всего – денег. Независимо от того, для финансирования каких именно мероприятий или проектов привлекается дополнительный капитал, первоначально его сумма обязательно увеличит размер NWC предприятия. Последующее инвестирование дополнительных ресурсов в расширение внеоборотных активов либо возврат капитала инвесторам снизят величину собственного оборотного капитала.

Можно сказать, что привлечение дополнительных финансовых фондов означают прирост NWC, а их использование – снижение собственных оборотных средств. Таким образом, не будет большой ошибкой идентифицировать термин "финансовые фонды", как собственный оборотный капитал предприятия, то есть – превышение рыночной стоимости наиболее ликвидных активов над суммой наиболее срочных обязательств предприятия. Получая финансовые фонды от инвесторов, предприятие осуществляет внешнее финансирование своей деятельности. Логично предположить, что инвесторы не собираются бесконечно долго и безвозвратно снабжать предприятие финансовыми ресурсами. Они предоставляют ему фонды в расчете на получение от него в будущем еще большей суммы тех же самых фондов – наиболее ликвидных активов (лучше – денег), свободных от каких бы то ни было обязательств. Таким образом, важнейшей характеристикой бизнеса является его способность самостоятельно генерировать фонды, то есть осуществлять самофинансирование своей деятельности и вдобавок производить еще некоторую избыточную величину фондов, которая могла бы быть возвращена инвесторам или направлена на расширение масштабов собственной деятельности. Создавая фонды в течение своей основной (текущей или операционной) деятельности, бизнес тем самым осуществляет внутреннее финансирование или самофинансирование.

Изучение схемы экономического баланса позволяет понять принципы работы механизма самофинансирования предприятия. В этом случае анализ следует начать с левой, а не правой стороны баланса. Продавая свои готовые изделия (товары, услуги) дороже суммарной стоимости ресурсов, затраченных на их приобретение и переработку, предприятие увеличивает свой собственный оборотный капитал, то есть – генерирует фонды. Его оборотные активы (денежные средства, задолженность покупателей, стоимость запасов) увеличиваются быстрее, чем сумма краткосрочных обязательств перед поставщиками ресурсов. Таким образом, доходы от текущей деятельности накапливаются в верхней части левой стороны баланса, изображенного на рис. 7.3. При этом, в стоимость потребленных ресурсов включаются не только текущие денежные расходы, но и величина экономического истощения (износа или амортизации) долгосрочных активов.

Например, на начало периода (момент 0) предприятие располагало долгосрочными активами на сумму 1 000 и собственным оборотным капиталом в сумме 500. Это означает, что стоимость вложенного в бизнес капитала равнялась 1 500 (1 000 + 500). В течение периода были понесены текущие денежные расходы на сумму 300 и начислена амортизация в размере 100. Выручка от продажи товаров (продукции, услуг) предприятия за этот же период составила 500. Разница между величиной выручки и суммой всех затрат (включая амортизацию) составила 100 (500 – 300 – 100). Начисленная амортизация отражает изменение стоимости долгосрочных активов, их экономическое истощение, износ. Поэтому ее сумма должна вычитаться из общего дохода инвесторов, так же как и текущие денежные расходы. Но, в отличие от денежных расходов, амортизация не порождает новых обязательств предприятия, у него не возникает необходимости выплачивать деньги какому-либо поставщику ресурсов. Поэтому сумма начисленной амортизации не уменьшает величину собственного оборотного капитала, наоборот, она увеличивает NWC, так как амортизационные отчисления включаются в себестоимость запасов, числящихся в составе оборотных активов до момента продажи. После продажи товаров сумма амортизации будет возвращена продавцу в денежной форме – в цене проданных товаров.

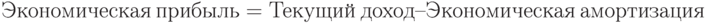

Схема на рис. 7.4 наглядно показывает каким образом осуществленные предприятием транзакции повлияли на величину богатства его собственников, то есть, на стоимость капитала. В конце периода инвесторы стали богаче на сумму разницы (+100) между выручкой от продажи (500) и совокупными издержками (400), включающими амортизацию долгосрочных активов (100). Этот прирост стоимости капитала (прибыль инвесторов или экономическая прибыль ) сложился из двух основных компонентов: текущего денежного дохода (прироста фондов), не учитывающего амортизацию (+200), и снижения стоимости долгосрочных активов (-100). Как и в общем случае, оговоренном в § 1 данной лекции, прирост богатства всегда складывается из двух экономически равноценных частей: текущего дохода и изменения стоимости активов. Отрицательное изменение стоимости активов вследствие их экономического истощения принято называть экономической амортизацией . Таким образом, величину экономической прибыли можно определить следующим образом:

|

( 5) |

Предполагая, что начисленные предприятием бухгалтерские амортизационные отчисления в точности равны экономической амортизации его активов 2Данное предположение далеко не всегда соответствует действительности. Экономическая амортизация является теоретическим, концептуальным понятием, отражающим признание факта утраты стоимости активами по мере их эксплуатации. Точное измерение величины экономического истощения невозможно. Одним из способов практического измерения величины экономического обесценения активов является начисление бухгалтерской амортизации в соответствии с различными методиками. Рассчитываемые таким образом суммы в значительной мере условны и далеко не всегда отражают степень реального экономического износа активов., получаем:

.

.

увеличить изображение

Рис. 7.4. Схема внутреннего создания финансовых фондов и формирования экономической прибыли (прироста богатства владельцев бизнеса).

Формула (5) является полным аналогом общего выражения для определения совокупного дохода инвесторов, различие состоит лишь в том, что вместо показателя прироста стоимости активов здесь используется обратный ему показатель экономической амортизации, взятый с отрицательным знаком. Можно сделать вывод об идентичности показателей экономической прибыли и прироста богатства (совокупного дохода или прибыли) инвесторов 3Строго говоря, полное отождествление разницы между валовыми доходами и валовыми расходами предприятия за период и экономической прибылью за этот же период не вполне корректно. Данная величина не учитывает альтернативные издержки, возникающие у инвесторов в связи с отвлечением их ресурсов (капитала), использованного для финансирования активов предприятия в течение всего периода..

Экономическая прибыль является лишь одним (хотя и чрезвычайно важным) источником дополнительных финансовых ресурсов (фондов) предприятия, создаваемых в ходе его обычной деятельности. В распоряжение менеджеров поступает не только сумма заработанной прибыли, но и вся начисленная амортизация долгосрочных активов. Обе эти величины (их сумму можно назвать еще и текущим денежным доходом за период) увеличивают собственный оборотный капитал предприятия. Что могут сделать менеджеры компании с дополнительными фондами? Наиболее естественной представляется возможность изъять экономическую прибыль из бизнеса и направить ее на личное потребление инвесторов, то есть, распределить прибыль в форме дивидендов. Однако у собственников имеется альтернатива – реинвестировать заработанную прибыль, а также и начисленную амортизацию в расширение долгосрочных активов бизнеса. Между двумя этими альтернативными вариантами располагается бесчисленное множество возможных комбинаций, например: распределить между владельцами всю экономическую прибыль и реинвестировать сумму начисленной амортизации либо направить на выплату дивидендов только часть заработанной прибыли (допустим, 50%), а остальные фонды расходовать на расширение активов.

На этапе создания текущего денежного дохода NWC выполняет функцию "коллектора", в который поступают все компоненты фондов (экономическая прибыль плюс амортизация). На стадии распределения заработанных средств осуществляется расходование ликвидных фондов на выплату дивидендов и инвестиции в расширение долгосрочных активов. Нераспределенные суммы остаются в составе NWC, увеличивая (иногда говорят "пополняя") итоговую сумму собственного оборотного капитала. Предприятие может расходовать больше фондов, чем было сгенерировано за период, тогда произойдет снижение величины NWC в сравнении с предыдущим периодом – статья "Пополнение собственных оборотных средств" примет отрицательное значение. Недостаток внутреннего финансирования может быть компенсирован привлечением дополнительного капитала извне – в этом случае возникнет комбинация внутреннего и внешнего финансирования. И наоборот, часть избыточного внутреннего финансирования может быть возвращена инвесторам, например, в форме выкупа у них акций данного предприятия.

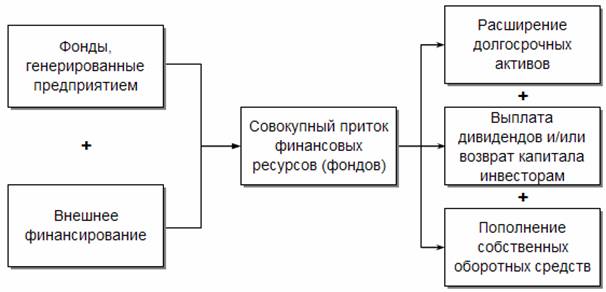

На рис. 7.5 представлена схема формирования и распределения текущего денежного дохода (фондов, генерированных внутри предприятия).

увеличить изображение

Рис. 7.5. Схема формирования и распределения текущего денежного дохода (фондов, созданных внутри предприятия).

Если предположить, что в течение рассмотренного периода предприятие направило на расширение внеоборотных активов 120, а также выплатило в форме дивидендов 30, то можно рассчитать сумму, направленную на пополнение собственных оборотных средств:

Таким образом, итоговое значение остатка NWC на конец периода (после распределения заработанных фондов) составит 550 (500 + 200 – 150 или 500 + 50). Соответственным образом изменятся и другие разделы экономического баланса. Читателям предоставляется возможность внести данные изменения самостоятельно, обозначив момент окончания периода (с учетом распределения фондов) номером 2.

Окончательная величина прироста NWC отражает укрепление финансовой устойчивости бизнеса, возрастание его финансовой гибкости – менеджеры располагают достаточными ликвидными ресурсами не только для погашения всех краткосрочных обязательств, но и для быстрого реагирования на вновь открывающиеся инвестиционные возможности. Но эта же самая цифра свидетельствует о том, что предприятие не только не вернуло своим владельцам всех заработанных доходов (путем выплаты дивидендов), но и не полностью инвестировало удержанные средства в долгосрочные активы или проекты, нацеленные на получение более высоких доходов в будущем. Нераспределенные ресурсы размещены в ликвидные активы (запасы, дебиторская задолженность, денежные средства), которые не могут принести предприятию высоких доходов.

Поэтому систематическое увеличение собственного оборотного капитала не рассматривается как однозначно положительная характеристика работы предприятия. Наоборот, с позиции инвесторов данное явление свидетельствует о недостаточной инвестиционной активности предприятия, нежелании его менеджеров расставаться с избыточным запасом ликвидности. Такое положение может вполне устраивать руководителей корпораций, так как оно обеспечивает им достаточно комфортное существование, избавляя от необходимости постоянно изыскивать средства для погашения наиболее срочных обязательств. Но основная цель бизнеса заключается не в облегчении жизни менеджеров, а в увеличении богатства его владельцев. Рост величины NWC не является индикатором достижения предприятием данной цели.

Общая сумма фактически генерированных предприятием фондов отражает результаты текущей деятельности, которая, в свою очередь, является воплощением прошлых инвестиционных идей и решений. Предприятие не сможет сегодня обеспечить желаемое соотношение между ценой своих изделий (товаров, услуг) и издержками на их производство, если вчера (несколько лет назад) оно не побеспокоилось о модернизации оборудования или проведении рекламно-маркетинговой кампании, направленной на создание солидного брэнда. В условиях жесткой конкуренции прибыль обязательно "утечет" к более предусмотрительным и рачительным соперникам, вовремя осуществившим все необходимые мероприятия. Еще меньше возможностей повлиять на улучшение текущих результатов работы имеется у финансовых менеджеров предприятия – они по определению не являются специалистами в сфере технологий производства и вряд ли будут в состоянии сформулировать предложения по снижению издержек или росту производительности оборудования.

Единственная возможность исправить положение сегодня заключается в правильном инвестировании заработанных фондов, то есть в создании долгосрочных активов (как материальных, так и "неосязаемых"), которые обеспечат рост доходов в будущем. Для финансовых менеджеров принципиально важной является правая, а не левая часть схемы на рис. 7.5 – какой бы ни была сегодняшняя способность предприятия генерировать фонды, задача финансиста всегда будет заключаться в выработке такого способа их распределения, который бы обеспечил увеличение этой способности в будущем. Ключевая роль в решении данной задачи отводится инвестиционным решениям, так как лишь они могут повлиять на будущие доходы. Финансовые менеджеры должны располагать четким критерием, который позволял бы им отделять хорошие инвестиционные решения от плохих. Весь объем доступных к распределению фондов (как внутренних, так и внешних) должен направляться прежде всего на финансирование отобранных "хороших" (то есть, экономически эффективных) инвестиционных проектов. Обоснование и анализ решений по долгосрочным инвестициям является первоочередной и самой важной задачей финансового менеджмента, без ее решения теряется какой бы то ни было смысл в разработке политики привлечения внешнего капитала или выплаты дивидендов.

Графическая интерпретация данного подхода представлена на рис. 7.6: в нем отсутствует подробная детализация источников возникновения фондов и внимание акцентируется на основных направлениях их использования. Как видно из рисунка, наиболее важным для предприятия (и для финансовых менеджеров) направлением деятельности является долгосрочное инвестирование финансовых ресурсов.