|

Не могу найти требования по оформлению выпускной контрольной работы по курсу профессиональной переподготовки "Менеджмент предприятия" |

Альтернативные концепции выбора цели фирмы

Цели управляющих

-

Максимизация совокупной выручки (объема продаж)

Управляющие, как правило, стремятся сохранить и упрочить свое положение на фирме. Одним из методов укрепления собственного положения управляющего на фирме является максимизация совокупного объема продаж, поскольку именно на основе расширения или сокращения выпуска собственники фирмы, от которых зависит положение управляющего, делают вывод о качестве его работы. Так как фирма может выпускать несколько разнородных товаров одновременно, то изменение объема продаж легче всего проследить на основе изменения совокупной выручки. Сравним результаты, которые получает фирма при максимизации совокупной выручки и при максимизации прибыли.

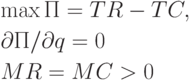

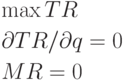

Максимизация прибыли дает следующий объем выпуска1Предполагается общий случай при ненулевых предельных издержках. :

Максимизация совокупной выручки дает такой результат:

Для случая, когда функция предельной выручки является убывающей (

), максимизация прибыли и максимизация совокупной выручки приводят к разным оптимальным характеристикам поведения фирмы:где q1 - выпуск при максимизации прибыли, q2 - выпуск при максимизации совокупной выручки.

), максимизация прибыли и максимизация совокупной выручки приводят к разным оптимальным характеристикам поведения фирмы:где q1 - выпуск при максимизации прибыли, q2 - выпуск при максимизации совокупной выручки.

Таким образом, объем производства при максимизации совокупной выручки всегда будет больше, чем при максимизации прибыли ; в случае максимизации выручки фирма будет перепроизводить товар. Поскольку естественным ограничением перепроизводству служит состояние спроса, нацеленность фирмы на максимизацию совокупной выручки может встречаться либо в краткосрочном периоде, либо в условиях ненасыщенного (и даже дефицитного) спроса. В то же время снижение продаж ведет к ряду отрицательных для управляющего и для фирмы в целом моментов, что затрудняет переход фирмы от максимизации продаж к другим возможным целям.

Отрицательные черты снижения объема продаж, ограничивающие выбор подобного варианта поведения менеджеров, заключаются в следующем:

- Возникает эффект снежного кома: сокращение (даже временное) объема продаж ведет к снижению популярности фирмы в целом у потребителей.

- Изменяются отношения фирмы с банками и рынком капитала: снижение выпуска означает снижение доверия к фирме как к благонадежному заемщику, что уменьшает возможности фирмы по использованию денежных средств рынка капитала и, следовательно, сокращает в целом финансовые ресурсы фирмы.

- Сокращение выпуска и продаж ведет к потерям дистрибуторов и некоторых каналов сбыта, что в конечном счете может выразиться в снижении маркетинговой и сбытовой эффективности фирмы.

- Возможным следствием сокращения доли рынка фирмы вследствие уменьшения объема сбыта является потеря ею монопольной власти.

- В результате уменьшения объема выпуска фирма становится уязвимой к изменению деловой ситуации в экономике и в большей степени подверженной колебаниям экономической конъюнктуры.

- Объем продаж является показателем деятельности фирмы для акционеров (особенно потенциальных). Следовательно, сокращение выпуска ведет к уменьшению объема инвестирования в данную фирму, а также может выразиться в падении курса акций фирмы на бирже.

Итак, мы видим, что переход от максимизации продаж к какой-либо другой цели, требующей сокращения выпуска, наталкивается на очень большие трудности, ставящие под угрозу положение фирмы в целом на рынке. Следовательно, трудно было бы ожидать, что такой переход осуществляется в краткосрочном периоде при нормальных условиях функционирования фирмы. Если фирма уже перепроизводит товар, то остановить ее могут только чрезвычайные обстоятельства (кризис и т.д.).

-

Максимизация собственного благосостояния

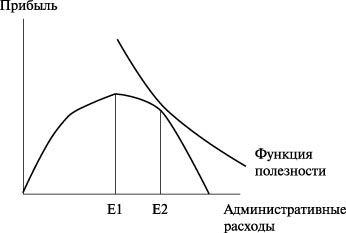

Величина прибыли оказывает влияние на положение менеджеров косвенным образом, через выплаты премий и бонусов или через недовольство собственников и сокращения дополнительных денежных поступлений. Прямое влияние на положение менеджера оказывают административные расходы, поскольку из них оплачиваются служебные машины, оборудование и помещение управляющих, "престиж" работы. Поэтому для менеджеров величины прибыли и административных расходов будут служить в одинаковой степени экономическими благами. Мы можем рассмотреть случай максимизации полезности менеджеров от достижения и сохранения собственного положения при выборе между прибылью и величиной административных расходов.

Задача максимизации благосостояния менеджеров сходна с проблемой индивидуального собственника: и в том и в другом случае мы рассматриваем задачу максимизации функции полезности при ограничении в виде функции прибыли. Отличие заключается в том, что показателем поведения менеджеров, в отличие от индивидуального собственника, служит не свободное время, а величина административных расходов.

Так как и прибыль, и административные расходы представляют собой экономические блага для управляющих, то кривые безразличия будут иметь "нормальный" вид: если

- функция полезности при П - величине прибыли и Е - величине административных расходов.

- функция полезности при П - величине прибыли и Е - величине административных расходов.В качестве бюджетного ограничения можно рассматривать функцию прибыли - изменение величины прибыли в зависимости от величины административных расходов, которая имеет перевернутую U-образную форму. Первоначально рост административных расходов стимулирует менеджеров работать лучше - прибыль увеличивается, затем дополнительные административные расходы снижают эффективность управленческого труда (компьютер вместо пишущей машинки повышает производительность труда управляющего, но наличие магнитофона и телевизора в офисе может привести к отвлечению от служебных обязанностей), а значит - и прибыли.

Оптимальная величина административных расходов при максимизации прибыли достигается в точке оптимума функции прибыли (вершина параболы), а при максимизации полезности - в точке касания линии бюджетного ограничения и кривой безразличия (нисходящая ветвь параболы) - результат, аналогичный ситуации индивидуального собственника (рис. 2.3). Таким образом, для максимизации прибыли в точке оптимальности будет выполняться равенство

а для максимизации полезности неравенство Следовательно,

Следовательно, где Е1 - величина административных расходов при максимизации прибыли, Е2 - величина административных расходов при максимизации полезности от собственного положения.

где Е1 - величина административных расходов при максимизации прибыли, Е2 - величина административных расходов при максимизации полезности от собственного положения.

Менеджеры, максимизирующие полезность от собственного положения, всегда будут тратить больше на административные нужды, а величина прибыли будет меньше. В краткосрочном периоде выпуск для такой фирмы может не отличаться от выпуска фирмы, максимизирующей прибыль (большая величина административных расходов вполне достижима за счет перераспределения существующей прибыли ), но в долгосрочном периоде нацеленность на рост административных расходов ведет к падению выпуска (слишком много менеджеров нанимает фирма).

Как и в случае с индивидуальным собственником, совпадение интересов максимизации полезности и максимизации прибыли возможно при условии, что прибыль является предпочитаемым благом для менеджеров, в то время как административные расходы - безразличным благом. Кривые безразличия менеджеров в этом случае имеют вид горизонтальных линий. Это возможно, например, в случае, когда управляющие являются одновременно и собственниками фирмы.

-

Максимизация темпов роста фирмы

Положение управляющих можно также оценить через изменение объема продаж в долгосрочном периоде, на основе сравнения темпов роста фирмы: чем больше темп роста фирмы, тем лучше работа менеджеров. Следовательно, стремление к увеличению темпов роста фирмы может рассматриваться в качестве самостоятельной цели управляющих.

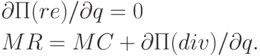

Рост фирмы достигается за счет ее нераспределенной прибыли. Максимизация темпов роста фирмы означает, тем самым, максимизацию нераспределенной прибыли:

где П(re) - нераспределенная прибыль фирмы, TR - совокупная выручка от продажи товара, TC - совокупные издержки производства и сбыта товара, П(div) - распределенная часть прибыли (выплачиваемая в виде дивидендов). Предполагается для простоты, что налоги не взимаются (их можно отнести и к издержкам).

Тогда получаем

Предельная выручка и оптимальный объем выпуска фирмы зависят от предельных издержек фирмы и от ее дивидендной политики. Если величина дивидендов изменяется пропорционально объему выпуска (состоянию дел на фирме), то есть если

то где MR1 - предельная выручка при максимизации прибыли, MR2 - предельная выручка при максимизации темпов роста.

где MR1 - предельная выручка при максимизации прибыли, MR2 - предельная выручка при максимизации темпов роста.

Следовательно:

выпуск в первом случае больше, чем во втором.

Если фирма максимизирует темпы роста, то она будет сокращать выпуск (и увеличивать цену) по сравнению с условиями максимизации прибыли, так как здесь максимизируется меньшая величина - не вся прибыль, а только ее нераспределенная часть (та, которая возвращается в производство).

Если же дивидендная политика фирмы не зависит от состояния дел на фирме (не зависит от объема выпуска), т.е.

то

наблюдается совпадение целей максимизации прибыли и максимизации темпов роста.

наблюдается совпадение целей максимизации прибыли и максимизации темпов роста.

Различия двух типов поведения фирмы (максимизации прибыли и цели управляющих ) определяются также и способами финансирования производства. Менеджеры, поскольку они распоряжаются чужим капиталом, в большей степени склонны к риску, чем собственники. Поэтому при выборе способов долгосрочного финансирования и долгосрочных инвестиционных проектов они выберут наиболее рискованные варианты. В результате колебания прибыли будут сильнее, а средняя ожидаемая прибыль меньше, чем для фирмы, максимизирующей прибыль. Объемы выпуска и цены при этом могут быть одинаковыми: даже одинаковые значения долгосрочной выручки при разных издержках дадут разные значения прибыли.

-

Максимизация прибыли в условиях неопределенности

Особым случаем поведения менеджеров является их стремление максимизировать прибыль в долгосрочном периоде при изменяющихся условиях окружающей экономической среды. Максимизация долгосрочной прибыли объясняется стремлением управляющих упрочить свое положение в долгосрочном периоде и сделать его относительно стабильным, что возможно только при условии совпадения долгосрочных интересов управляющих и собственников-акционеров.

Традиционная модель максимизации прибыли исходит из поведения фирмы в статических условиях: все параметры спроса и издержек известны заранее и не меняются в процессе функционирования фирмы. В условиях неопределенности фирма должна учитывать дисконтированную стоимость денежных потоков расходов и доходов. Фирма ориентируется на максимизацию межвременной прибыли:

где Пi - прибыль текущего периода; NPV - дисконтированная прибыль; r - ставка дисконта; i - период времени.![\begin{gathered}

П_i = TR_i - TC_i \hfill \\

NPV = \sum {\left[ {П_i /(1 + r)^i } \right]} , \hfill \\

\end{gathered}](/sites/default/files/tex_cache/883bf3b87ab0059fdf7d09edf7e14596.png)

При этом возникают проблемы оценки будущих доходов и расходов. Здесь фирма может ориентироваться только на ожидаемые (вероятностные) величины. Если Е(Пi) - вероятность получения прибыли в период i,

то дисконтированная прибыль равна![E(П_i ) = \sum {\left[ {П_i \cdot p(П_i )} \right]} ,](/sites/default/files/tex_cache/81ccad76b25aa28e41d70e5a11ad4097.png)

![NPV = \sum {\left[ {E(П_i )/(1 + r)^i } \right]} .](/sites/default/files/tex_cache/63a3a18bec06c4aeca823c72fbc95411.png)

Очевидно, что максимизация текущей прибыли и максимизация дисконтированной прибыли, тем более дисконтированной ожидаемой прибыли, дадут разные значения как самой величины прибыли, так и цен и объемов выпускаемого товара, в зависимости от прогнозов ожидаемых значений прибыли в долгосрочном периоде. При этом максимальная величина статической прибыли может отличаться от максимальной величины динамической прибыли и в сторону увеличения, и в противоположную сторону.