Стратегический менеджмент в сфере услуг

Основные методы разработки предпринимательских стратегий

Желание свести в систему, классифицировать и упростить процесс разработки предпринимательских стратегий вызвало многочисленные попытки применения матричных методов со стороны внешнего консалтинга. В результате появились, в частности, метод Бостонской консультационной группы, метод "Дженерал Электрик" ("МакКинси"), модель "Шелл", метод Ч. Хофер - Д. Шендел, модель "АДЛ", модель М. Портера и др.1

Модель Бостонской консультационной группы (БКГ) представляет собой матрицу 2 х 2. Чтобы определить, смогут ли дополнительные инвестиции перевести бизнес в категорию успешного, выбирается одна из четырех возможных стратегий:

- укреплять бизнес путем инвестирования;

- сохранить бизнес с возможным реинвестированием;

- ликвидировать бизнес;

- провести дополнительный анализ.

Выбор стратегии зависит от двух характеристик: прироста рынка и отношения продаж фирмы к продажам ведущего конкурента. В практике применения модели вторую характеристику стали заменять относительной долей фирмы на рынке.

Основная проблема использования метода - определение серединных линий: необходимо решить, во-первых, что отделяет высокий прирост рынка от низкого (3, 5, 10% или другое), во-вторых, какую долю на рынке считать высокой, а какую низкой. В сфере услуг, где отсутствуют тенденции монополизации, такой долей может быть и 5, и 10, и 15%.

Модель "Дженерал Электрик" ("МакКинси") имеет вид матрицы 3 х 3. Она принципиально отличается от метода БКГ тем, что осями являются эмпирические характеристики: привлекательность отрасли и конкурентные позиции фирмы. В зависимости от сочетания этих параметров предлагается шесть конкретных стратегий и три пограничных (по диагонали матрицы). Выбор стратегии определяется возможной отдачей от инвестиций. В пограничных квадратах для выбора стратегии требуется дополнительный анализ.

При практическом использовании характеристику "привлекательность отрасли" стали заменять привлекательностью рынка, не особо задумываясь о различиях этих понятий. Большинство предприятий сферы услуг работает на узком сегменте рынка, и остается открытым вопрос: можно ли привлекательность отрасли заменить на привлекательность сегмента?

В модели "Шелл", на первый взгляд не отличающейся от модели "Дженерал Электрик", характеристика "конкурентные позиции" заменяется характеристикой "конкурентоспособность фирмы". Тем самым внимание переносится на потенциал фирмы. Пограничных областей в матрице нет. Выбор стратегии определяется не только конкурентоспособностью фирмы и привлекательностью отрасли, но и приоритетом при принятии решения. Это может быть поток денежной наличности или жизненный цикл бизнеса. Таким образом, используя данную модель, можно выбрать одну стратегию уже из 18 возможных.

В основе метода Хофера - Шендела лежит идея зависимости стратегии от цикла развития рынка. Для этого необходимо выполнить анализ эволюции рассматриваемого рынка, чтобы определить его стадию: развитие рынка; рост; вытеснение с рынка старого продукта; зрелость; насыщение; сокращение. Второй параметр, определяющий стратегию, - эмпирическая характеристика "конкурентные позиции". В зависимости от сочетания этих характеристик возможны следующие стратегии:

- стратегия увеличения доли рынка;

- роста;

- увеличения прибыли;

- сокращения;

- концентрации.

Авторы модели предлагают ряд параметров, которые помогают определить стадию развития рынка (темп роста, изменения в темпах роста, число сегментов, технологические изменения в продукте, технологические изменения в процессах). Чтобы определить, возможно ли использование этого метода для сферы услуг, требуется дополнительный анализ (необходимы уточнения характеристик стадии развития жизненного цикла услуг).

Модель "АДЛ" (разработана консультационной фирмой "Артур Д. Литл") представляет собой модификацию предыдущего метода. Отличительные признаки: во-первых, рассматривается не стадия развития рынка, а отрасли (рождение, рост, зрелость, старость); во-вторых, конкурентные позиции рассматриваются как доминирующие, сильные, благоприятные, прочные или слабые. Сочетание этих параметров формирует 20 ячеек матрицы. Для каждой ячейки предлагается не только своя стратегия в отношении доли рынка, стратегического положения и необходимых инвестиций, но и варианты в принятии решений. В итоге возможны 32 стратегии.

К ограничительным моментам использования моделей "АДЛ" и Хофера - Шендела относится отсутствие четкого разграничения понятий "отрасль" и "рынок". Вместе с тем известно, что один и тот же рынок может включать различные отрасли, каждая из которых будет находиться на своей стадии развития. Например, рынок передачи сообщений включает и почтовую связь (авиатранспорт, железнодорожный транспорт, водный транспорт), и телефонную (электросвязь, мобильная связь).

Большой популярностью в последнее время пользуется модель М. Портера. Согласно этой модели, существует только три стратегии:

- контроля над затратами;

- дифференциации;

- фокусирования.

Выбор стратегии определяется конкурентными преимуществами (низкие издержки или дифференциация) и масштабом конкуренции (весь рынок или сегмент рынка). На первый взгляд метод очень прост, но его использование осложняется отсутствием правил, по которым следует выбирать ту или иную стратегию. А практика показывает, что многие фирмы после стратегии низких издержек переходят к стратегии дифференциации.

В противоположность матричным, в аналитических методах (SWOT-анализ, SNWOT-анализ, PIMS, PEST-анализ и др.) для каждой фирмы разрабатывается уникальная стратегия, а не выбирается одна из возможных.

Наибольшей популярностью пользуется SWOT-анализ. Идея метода заключается в рассмотрении сильных и слабых сторон фирмы, определении открывающихся возможностей и возможных угроз во внешней среде и формулировании стратегии фирмы на основании установленных связей. Поскольку нет абсолютно одинаковых фирм (каждая имеет свои особенности), то и стратегия любой фирмы - уникальна. Классификация и унификация стратегий невозможна.

Внешние факторы или тенденции внешней среды, с точки зрения К. Эндрюса2, определяют возможности (положительные тенденции) или угрозы (отрицательные тенденции) для получения объема выручки и прибыли. Эти факторы относятся к пяти областям: социальной (государственной), экономической, конкурентной, снабженческой, рыночной. Изменение каждого фактора влияет на спрос, масштаб и объем деловой активности, уровень издержек, эффективность и т. д.

Известны и другие предложения по определению факторов внешней среды. Их недостаток - отсутствие сформулированного влияния, как это сделано у К. Эндрюса.

Вместе с тем существует и такая точка зрения, что классифицировать факторы внешней среды не обязательно, можно просто перечислить наиболее важные для данного рынка или его сектора.

Аналогичным образом либо классифицируют (например, по областям - маркетинг, операции, финансы, человеческие ресурсы, управленческая команда, исследования и разработки), либо нет сильные и слабые стороны фирмы.

В настоящее время российские фирмы полностью отошли от предлагаемых классификаций факторов и внешней, и внутренней среды и определяют их перечень исходя из собственных представлений и знаний.

После определения списка факторов необходимо установить между ними взаимосвязи. Для этого составляется таблица, состоящая из четырех блоков.

- На поле "сила - возможность" стратегия направлена на использование сильных сторон для получения отдачи от открывающихся возможностей внешней среды.

- На поле "слабость - возможность" стратегия направлена на преодоление слабостей предприятия за счет положительных тенденций, которые предоставляет внешняя среда.

- Стратегия использования силы предприятия для преодоления негативных тенденций во внешней среде характерна для комбинации поля "сила - угроза".

- Самая сложная стратегия приходится на поле "слабость - угроза", так как необходимо избавиться и от слабости, и от угрозы со стороны внешней среды.

Основная проблема в использовании метода - нахождение взаимосвязи между факторами, на основе которых и формулируется стратегия.

Процедурные методы разработки стратегий основываются на прогнозировании поведения внешней среды и эффективности реализуемой стратегии. При прогнозировании используются как формализованные методы (экономико-математические), так и эмпирические (отраслевой, конкурентный, экспертный анализ). Для оценки эффективности используется или вероятностный метод, или финансовый.

Вероятностный метод базируется на построении имитационной модели реализации стратегий с использованием альтернативного стохастического графа. Данный граф отражает уровневый подход к составлению стратегии, когда корпоративные стратегии реализуются за счет предпринимательских, а те - за счет функциональных. Каждая из стратегий может быть разбита на задачи; ей присваивается вероятность. Граф может быть построен и по другому принципу: вероятность реализации стратегии увязывается с доходом в случае успеха.

Суть финансовых методов заключается в приложении методов финансового анализа к потребностям стратегического анализа. Эти методы являются количественно определяемыми и широко используются в настоящее время в российской практике при определении эффективности инвестиций (например, в составе бизнес-плана). Однако в чистом виде для оценки стратегии они непригодны и должны учитывать ряд особенностей.

Для реализации стратегии необходимы затраты, частично или полностью преобразуемые в эффект. Соотношение затрат и эффекта отражается экономической эффективностью. Особенность оценки эффективности затрат на стратегию заключается в том, что она должна учитывать возможные потери, если стратегия не будет реализована. Поэтому в основе оценки должно лежать сопоставление затрат на составление и реализацию стратегии, возможных потерь от отсутствия стратегии для фирмы и вероятности успеха стратегии при данном уровне затрат.

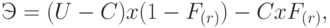

В общем виде оценка может быть представлена следующим образом:

|

( 22.1) |

где Э - ожидаемая экономия от затрат на стратегию;

С - расходы на создание и реализацию стратегии;

U - потери от отсутствия стратегии;

F(r) - вероятность того, что данных расходов достаточно для адекватной реакции на действие внешней среды.

Таким образом, сумму расходов целесообразно увеличивать до тех пор, пока ожидаемая экономия затрат на стратегию остается неотрицательной величиной.

Целевая функция, отражающая ожидаемые потери от недостатка или избытка средств, направляемых на стратегию, выглядит так:

|

( 22.2) |

где Э - ожидаемая экономия от затрат на стратегию;

С - расходы на создание и реализацию стратегии;

U - потери от отсутствия стратегии;

Е - превышение реальной потребности в затратах на стратегию.

Определим, что понимается в данном случае под расходами, убытками и потерями в ходе реализации стратегии.

Прежде всего, для реализации стратегии требуются финансовые расходы. Они имеют характер инвестиционных и включают не только капитальные вложения, но и расходы на проведение рекламной кампании, маркетинговые исследования, затраты на патентование и другие, необходимые для практического внедрения стратегии.

Убытки при реализации стратегии связаны с уже имеющимися у фирмы затратами. Но впоследствии они считаются неэффективными: из-за изменений во внешней среде требуется уже другая система корпоративной, предпринимательской, функциональных стратегий. Убытки должны быть уменьшены на сумму финансовых потерь, обусловленных возможностями использования этих средств на других направлениях деятельности.

Потери представляют собой выгоду упущенных возможностей из-за отсутствия стратегии. Они рассчитываются как дополнительные расходы сверх намеченных при неблагоприятной комбинации внешних факторов или в виде упущенной доли рынка, объема продаж, которые удастся захватить конкуренту.

Если формировать стратегию на отдаленное будущее, то издержки и выгоды становятся незначительными по сравнению с издержками и выгодами сегодняшнего дня и даже ближайшего будущего. Поэтому даже в дисконтированном виде затраты и результаты могут оказаться несущественными по сравнению с решениями, принимаемыми в настоящее время. Выгоды, связанные с вновь разрабатываемой технологией, могут начать проявляться через 5-10 лет. Такие решения могут оказаться нерациональными с чисто экономической точки зрения. Это противоречие можно разрешить, если необходимые затраты на реализацию стратегии, вероятность ее реализации в будущем приводить в соответствие с критической вероятностью такого события и сравнивать с оценкой возможного изменения внешней среды.

В то же время фирме небезразлично, когда осуществлять затраты и когда получать доход. С одной стороны, любое решение тем выгоднее, чем раньше оно осуществляется. С другой стороны, заманчиво откладывать реализацию стратегии на более поздний срок, когда внешняя среда будет определеннее или другое предприятие уже сделало попытку выйти с подобной стратегией и получены определенные положительные и отрицательные факторы для анализа.

Инвестиции в стратегию могут быть учтены дисконтированием общей суммы по годам вложения к базовому году (год, предшествующий началу реализации стратегии). Поскольку и текущие затраты, связанные с реализацией стратегии, - заработная плата специалистов, приобретение дополнительных или новых сырья, материалов, комплектующих, затраты на маркетинговые исследования - также начинают окупаться только с момента начала реализации стратегии на рынке при благоприятном сочетании внешних факторов, то и их необходимо дисконтировать. Подлежат дисконтированию и результаты, которые могут быть получены от реализации стратегии, поскольку они возникают даже спустя годы.

Норматив дисконтирования может устанавливаться фирмой самостоятельно. Очень часто при этом за норматив берется средняя ставка процента за кредит, сложившаяся на финансовом рынке. Недостатки такого подхода:

- исключается упущенная возможность, которая могла быть получена при другом использовании данных средств;

- преувеличивается возможность получения долгосрочного кредита.

Другая крайность - суммировать среднюю ставку кредита со средней рентабельностью по предприятию для учета упущенных возможностей (с использованием формулы А. Фишера). Это значительно завышает ценность инвестируемых средств, разрешает их одновременное функционирование и в кредитной сфере, и в предпринимательской. Поэтому лучше исходить из максимальной ставки среди двух рассмотренных.

На практике можно руководствоваться нормативами, предложенными Л. Саммерсом3:

- вынужденная реализация стратегии - требования к норме прибыли минимальные;

- стратегия сохранения доли на рынке - 0.06;

- обновление производственного потенциала - 0.12;

- стратегии, преследующие снижение затрат, - 0.15;

- стратегии, направленные на увеличение доходов, - 0.20;

- рисковые стратегии - 0.25.

Очевидно, что норматив дисконтирования капитальных и текущих затрат должен быть различен. Подобные исследования еще ждут своего часа, но можно рекомендовать для данной цели использовать внутреннюю норму эффективности (средняя рентабельность активов фирмы за три последних года) или ставку по краткосрочным депозитам (ссудам).

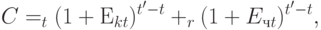

Общая величина расходов, связанная с реализацией стратегии, составит:

|

( 22.3) |

где С - расходы на создание и реализацию стратегии;

Kt - инвестиции в реализацию стратегии;

Еkt - норматив дисконтирования инвестиционных затрат в год t;

t' - базовый год;

Sr - текущие издержки на реализацию стратегии;

Eчt - норматив дисконтирования текущих затрат.

Расчет может быть выполнен как на единицу результата стратегии, так и в целом.

Нормативы дисконтирования могут быть различными по годам реализации стратегии, так как риск более высок в первые годы осуществления стратегии и снижается в последующие.

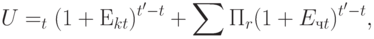

Потери по годам реализации стратегии должны быть так же индексированы. Все потери обусловлены сокращением прибыли. Абсолютная величина потерь может рассчитываться как повышенные инвестиционные затраты на конец расчетного периода из-за неблагоприятного сочетания факторов внешней среды (Ft) или как упущенная выгода в результате несвоевременности в реализации стратегии (Пr). Первая составляющая потерь ближе к инвестиционным затратам, вторая - к текущим, поэтому для них рекомендуются те же нормы дисконтирования:

|

( 22.4) |

где U - потери от отсутствия стратегии;

Ft - повышенные инвестиционные затраты на конец расчетного периода из-за неблагоприятного сочетания факторов внешней среды;

Еkt - норматив дисконтирования инвестиционных затрат в год t;

t' - базовый год;

Пr - упущенная выгода в результате несвоевременности в реализации стратегии;

Eчt - норматив дисконтирования текущих затрат.

Принятие решения о реализации стратегии представляется так:

|

( 22.5) |

где F(r) - вероятность того, что данных расходов достаточно для адекватной реакции на действие внешней среды;

U - потери от отсутствия стратегии;

С - расходы на создание и реализацию стратегии.

Если расчетная величина меньше критической, то стратегию целесообразно принять, и наоборот.

Критическая вероятность реализации стратегии во многом определяется степенью ее новизны, готовностью руководства к риску:

|

( 22.6) |

где Fкр(r) - критическая вероятность реализации стратегии;

F(r) - вероятность того, что данных расходов достаточно для адекватной реакции на действие внешней среды;

Кр - коэффициент, отражающий готовность высшего руководства к риску: до 0.05 - незначительный риск; 0.05-0.1 - малый риск; 0.1-0.2 - средний; 0.2-0.4 - повышенный; более 0.4 - чрезвычайный4.

В качестве критических оценок вероятности успеха стратегии в преломлении к сфере услуг можно рекомендовать предложенные Б. Твиссом:

- вероятность успеха принципиального новшества для рынка - 0.05;

- старой услуги на новом сегменте - 0.25;

- нового способа реализации услуг - 0.5;

- вероятность успеха незначительных изменений в способе оказания услуг или самом содержании приближается к 1.

Например, величина инвестиционных и текущих расходов с учетом их дисконтирования на реализацию стратегии, направленной на создание сети пунктов приема прачечной, приближенной к клиентам, составляет 494 тыс. руб., а потери из-за возможного действия конкурента (у него значительная доля рынка и имеются дополнительные производственные и финансовые возможности), возникающие при низкой загрузке этой сети, - 681 тыс. руб. Тогда:

Таким образом, вероятность того, что стратегия будет успешной, равна: 1 - 0.275 = 0.725. Это значительно больше, чем вероятность успеха нового способа реализации услуг (0.5). Следовательно, затраты на реализацию стратегии следует признать целесообразными, а саму стратегию принять к реализации.

При наличии альтернативных стратегий выбор оптимальной производится на основании такого критерия, как максимальная вероятность успеха.

| 1 Ефремов В.С. Стратегия бизнеса. М.: Финпресс, 1998. С. 56-110. Портер М. Конкуренция. М.: Вильямс, 2000. С. 49-85. |

| 2 Виханский О.С. Стратегическое управление. М.: Гардарика, 2002. С. 55-61. |

| 3 Лемешко Т.А. Стратегический менеджмент. Иркутск: Изд-во БГУЭП, 2002. С. 87. |

| 4 Лемешко Т.А. Стратегический менеджмент. Иркутск: Изд-во БГУЭП, 2002. С. 94. |