|

Не могу найти требования по оформлению выпускной контрольной работы по курсу профессиональной переподготовки "Менеджмент предприятия" |

Приростные денежные потоки и маржинальный анализ

Однако, точно такое же соотношение существует и между углами (  ), характеризующими скорость расширения области убытков при падении объема продаж ниже критической точки. То есть, с такой же силой операционный рычаг будет ускорять и увеличение убытков, которое будет значительно интенсивнее у предприятия с более высокими постоянными расходами. Какие бы причины ни обусловили изменение объемов продаж, первое предприятие является более рискованным, так как изменение операционной прибыли будет у него непропорционально большим. Углы

), характеризующими скорость расширения области убытков при падении объема продаж ниже критической точки. То есть, с такой же силой операционный рычаг будет ускорять и увеличение убытков, которое будет значительно интенсивнее у предприятия с более высокими постоянными расходами. Какие бы причины ни обусловили изменение объемов продаж, первое предприятие является более рискованным, так как изменение операционной прибыли будет у него непропорционально большим. Углы  и

и  отражают степень интенсивности изменения операционной прибыли в ответ на изменение объема продаж.

отражают степень интенсивности изменения операционной прибыли в ответ на изменение объема продаж.

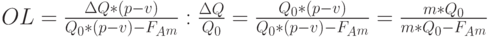

В алгебраической форме соотношение темпов прироста прибыли и выручки от продаж можно выразить следующим образом:

|

( 19) |

где нижние индексы  и

и  означают соответственно отчетный (либо планируемый) и базисный периоды:

означают соответственно отчетный (либо планируемый) и базисный периоды:  2В этом выражении отсутствует

2В этом выражении отсутствует  , потому что фиксированные расходы по определению остаются неизменными и в прошлом (базисном) и в отчетном (планируемом) периодах.. Используя эти обозначения, получим более удобную для вычислений формулу:

, потому что фиксированные расходы по определению остаются неизменными и в прошлом (базисном) и в отчетном (планируемом) периодах.. Используя эти обозначения, получим более удобную для вычислений формулу:

|

( 20) |

Как следует из выражения (20), для количественного измерения эффекта операционного рычага достаточно разделить маржинальный доход на операционную прибыль за один и тот же период. В рассмотренном выше примере при объеме выпуска 18 тыс. изделий значение операционного левериджа составит:

- для первого предприятия: 21 ([(100 – 30) * 18] / {[(100 – 30) * 18] - 1200});

- для второго предприятия: 13,5 ([(100 – 70) * 18] / {[(100 – 70) * 18] - 500}).

То есть деловой риск первого предприятия в полтора раза выше, чем у второго. С изменением объема продаж на 1%, изменение операционной прибыли у первого предприятия составит 21%, а у второго – только 13,5%. В обоих случаях значения операционного левериджа значительны, однако у первого предприятия оно заметно выше. По мере удаления фактического объема продаж от точки безубыточности будут уменьшаться как абсолютные значения операционного левериджа, так и разница в их уровнях. Так, при Q = 25 тыс. изделий, операционный леверидж для первого предприятия составит 3,182, а для второго 3. Это объясняется снижением доли постоянных расходов в общей выручке от реализации по мере роста объема продаж. Следовательно, наиболее существенно влияние операционного рычага на прибыль предприятия в окрестностях точки безубыточности.

С показателем операционного левериджа мы уже встречались в лекции, посвященной основным финансовым отчетам предприятия. Методика расчета учетного значения эффекта операционного рычага близка той, которую мы рассмотрели сейчас. Однако, между двумя этими методиками имеется существенное отличие: в финансовой отчетности отсутствует показатель маржинального дохода, поэтому вместо него в бухгалтерской формуле использован близкий (но не идентичный) ему показатель валовой прибыли. При расчете валовой прибыли учтены постоянные расходы, включаемые в себестоимость проданных изделий, поэтому, строго говоря, учетная формула расчета не совсем верна. Тем не менее, она широко используется в анализе финансовой отчетности, так как дает неплохое приближение к истинным значениям операционного левериджа.

В ходе рассмотрения основ маржинального анализа нами уже было введено понятие доналогового операционного денежного потока (  ), за которым скрывается "усеченная" операционная прибыль – EBITDA. Данный показатель широко используется при обосновании инвестиционных решений, поэтому применительно к нему рассчитывают "аналоги" таких общеизвестных показателей как точка безубыточности (

), за которым скрывается "усеченная" операционная прибыль – EBITDA. Данный показатель широко используется при обосновании инвестиционных решений, поэтому применительно к нему рассчитывают "аналоги" таких общеизвестных показателей как точка безубыточности (  ) и маржа безопасности. На базе

) и маржа безопасности. На базе  также может быть рассчитан еще один показатель операционного левериджа, отражающий степень зависимости величины доналогового операционного потока от единичного (например, на 1%) изменения объема продаж. Для вывода конечной формулы расчета "денежного" операционного левериджа (

также может быть рассчитан еще один показатель операционного левериджа, отражающий степень зависимости величины доналогового операционного потока от единичного (например, на 1%) изменения объема продаж. Для вывода конечной формулы расчета "денежного" операционного левериджа (  ), основное балансовое уравнение маржинального анализа (9) следует также привести к "денежному" виду, исключив из состава фиксированных издержек (

), основное балансовое уравнение маржинального анализа (9) следует также привести к "денежному" виду, исключив из состава фиксированных издержек (  ) сумму амортизационных отчислений (

) сумму амортизационных отчислений (  ). В результате получаем следующее выражение:

). В результате получаем следующее выражение:

|

( 21) |

где  – сумма постоянных расходов за минусом амортизации (

– сумма постоянных расходов за минусом амортизации (  ).

).

Относительное единичное изменение количества проданных изделий (  ) можно обозначить как

) можно обозначить как  . С каждой новой проданной единицей изделия доналоговый операционный денежный поток будет увеличиваться на

. С каждой новой проданной единицей изделия доналоговый операционный денежный поток будет увеличиваться на  , что относительно исходной величины данного показателя составит

, что относительно исходной величины данного показателя составит  . Денежный операционный леверидж (

. Денежный операционный леверидж (  ) увязывает между собой относительные изменения объема продаж и доналогового операционного денежного потока, показывая на сколько процентов изменится последний из названных параметров при изменении первого показателя на 1%. То есть:

) увязывает между собой относительные изменения объема продаж и доналогового операционного денежного потока, показывая на сколько процентов изменится последний из названных параметров при изменении первого показателя на 1%. То есть:  . Перенеся

. Перенеся  в левую часть уравнения, запишем:

в левую часть уравнения, запишем:  . Но из (21) следует, что

. Но из (21) следует, что  . Произведя соответствующую замену в числителе нашей формулы расчета

. Произведя соответствующую замену в числителе нашей формулы расчета  , получим:

, получим:  .

.

В итоге, мы получили окончательную формулу расчета денежного операционного левериджа (  ):

):

|

( 22) |

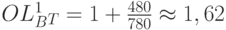

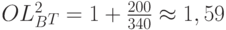

Предположим, что в рассмотренном выше примере расчета "традиционного" операционного левериджа, сумма амортизационных отчислений в составе фиксированных издержек составляет для первого предприятия 720 тыс. руб., а для второго 300 тыс. руб., тогда  = 480 тыс. руб. (1 200 –720), а

= 480 тыс. руб. (1 200 –720), а  = 200 тыс. руб. (500 – 300). Следовательно, величина доналогового операционного денежного потока, при условии продажи 18 тыс. шт. изделий, будет равна для первого и второго предприятия соответственно:

= 200 тыс. руб. (500 – 300). Следовательно, величина доналогового операционного денежного потока, при условии продажи 18 тыс. шт. изделий, будет равна для первого и второго предприятия соответственно:

.

.

Используя выражение (22), рассчитаем значения денежного операционного левериджа для каждого предприятия:

В случае увеличения объема продаж на 1%, доналоговый операционный денежный поток первого предприятия увеличится на 1,62%, а для второго предприятия рост данного показателя составит 1,59%. С такой же скоростью денежные потоки будут уменьшаться в случае снижения объема продаж.