|

Не могу найти требования по оформлению выпускной контрольной работы по курсу профессиональной переподготовки "Менеджмент предприятия" |

Поведение фирмы на финансовых рынках

Система анализа и отбора инвестиционных проектов

Кроме вложения средств в ценные бумаги фирма может использовать денежные ресурсы для финансирования реальных объектов - инвестировать в производственные сферы экономики. Поскольку и здесь возможны альтернативные варианты использования финансовых средств фирмы, для выбора наиболее удачного распределения денег применяются разные способы анализа и отбора инвестиционных проектов.

Базисные принципы отбора инвестиционных проектов представляют собой следующие:

- одна и та же сумма денег по-разному оценивается количественно, если она представляет собой деньги, которые компания имеет сегодня, или деньги, которые компания получит завтра. Предполагается, что сегодняшние денежные ресурсы стоят больше, чем денежные поступления в будущем;

- не существует безальтернативного использования денег. Отбор проекта всегда осуществляется на основе лучшей из возможных альтернатив использования денежных ресурсов. При изменении набора альтернатив не исключается, что ранее отвергнутый как неэффективный проект окажется приемлемым;

- при оценке и отборе проекта рассматриваются только реальные величины (реальные денежные поступления и реальная ставка процента ).

Виды инвестиционных проектов

Правильность отбора зависит от вида инвестиционного проекта.

-

Независимый проект:

- отклонение или принятие данного проекта не влияет на принятие решения по другим проектам;

- может осуществляться как отдельно, так и одновременно с другим;

- оценивается самостоятельно.

-

Взаимоисключающий проект:

- принятие данного проекта исключает принятие другого;

- является конкурентом за ресурсы фирмы;

- не может осуществляться одновременно с другим;

- оценивается одновременно с конкурирующим проектом.

-

Взаимосвязанный проект:

- принятие данного проекта зависит от принятия другого проекта;

- оценивается одновременно с другим проектом как один проект;

- принимается одно решение о вложении или невложении денег.

Порядок отбора

Существуют следующие стадии отбора инвестиционных проектов.

- Определение целевых показателей оценки:

- Выбор метод отбора инвестиционного проекта.

-

Получение необходимых расчетных показателей:

- ожидаемые денежные поступления;

- ожидаемые затраты по годам.

- Оценка проекта выбранным методом.

- Оценка результата и принятие решения: проект принять или проект отклонить.

Методы отбора

Рассмотрим подробнее методы отбора инвестиционных проектов.

-

Срок окупаемости

Срок окупаемости - это ожидаемое число лет, которое требуется для возмещения первоначальных инвестиций из чистых денежных поступлений. Срок окупаемости определяется исходя из оценки ожидаемых в течение срока осуществления проекта чистых ежегодных денежных поступлений:

-

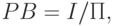

в случае одинаковой величины ежегодных денежных поступлений по проекту срок окупаемости рассчитывается как частное от деления первоначальных инвестиций на ежегодные чистые денежные поступления, где чистые денежные поступления представляют собой денежные поступления в год осуществления проекта за вычетом расходов, связанных с осуществлением проекта в данный год:где PB - срок окупаемости; I - первоначальные инвестиции; П - ежегодные чистые денежные поступления.

-

в случае неодинаковой величины ежегодных денежных поступлений по проекту расчет срока окупаемости является более сложным. Применяется такая формула:где t - период времени, когда кумулятивные чистые денежные поступления меньше или равны первоначальным; b - первоначальные инвестиции; c - кумулятивные чистые денежные поступления в год t; d - кумулятивные чистые денежные поступления в год (t + 1).

Решение принимается на основе сравнения получившегося срока окупаемости с целевым. Целевой срок окупаемости определяется субъективно руководством фирмы, исходя из следующих соображений:

- стратегия фирмы;

- минимальный срок окупаемости по другим проектам;

- средний срок окупаемости в отрасли;

- необходимость поступления денежных средств в будущем.

Проект следует принять, если ожидаемый срок окупаемости меньше (или, по крайней мере, не больше) целевого.

Преимущества данного метода заключаются в следующем:

- простота расчетов;

- может использоваться самостоятельно для определения времени, необходимого для возмещения первоначальных инвестиций;

- дает грубую оценку риску, связанному с проектом.

Денежные поступления, ожидаемые в отдаленном будущем, рассматриваются как более рискованные, чем ближайшие денежные поступления, поскольку чем дольше нужно ожидать возврата денежных средств, то есть чем на больший срок отвлекаются средства, тем выше риск их потери и тем выше плата за альтернативные возможности их использования в этот период. Чем короче срок окупаемости, тем менее рискованным является проект.

К недостаткам метода следует отнести:

- критерий принятия решения не является объективным, зависит от политики фирмы в целом на рынке;

- не учитывает денежные поступления проекта после срока окупаемости;

- не учитывает временную стоимость денег.

Данные метод целесообразно использовать:

- при отборе долгосрочных проектов;

- как дополнительный метод при отборе крупных проектов.

-

в случае одинаковой величины ежегодных денежных поступлений по проекту срок окупаемости рассчитывается как частное от деления первоначальных инвестиций на ежегодные чистые денежные поступления, где чистые денежные поступления представляют собой денежные поступления в год осуществления проекта за вычетом расходов, связанных с осуществлением проекта в данный год:

-

Средняя отдача на капитал

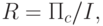

Средняя отдача на капитал определяется как частное от деления средней ожидаемой прибыли от осуществления проекта на среднюю балансовую стоимость инвестиций:

где R - средняя отдача на капитал; Пc - средняя ожидаемая прибыль; I - средняя балансовая стоимость инвестиций.

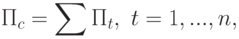

Средняя прибыль от осуществления проекта определяется как среднеарифметическая величина ежегодной ожидаемой прибыли:

где Пt - прибыль в год t, n - число лет осуществления проекта.

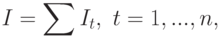

Средняя балансовая стоимость инвестиций рассчитывается как среднеарифметическая величина ежегодной чистой балансовой стоимости инвестиций:

где It - чистая балансовая стоимость в год t.

Ежегодная чистая балансовая стоимость инвестиций представляет собой первоначальную стоимость затрат на проект за вычетом накопленной амортизации.

Решение принимается на основе сравнения средней отдачи на капитал с целевой отдачей на капитал. Целевая отдача на капитал рассчитывается исходя из следующих факторов:

- отдачи на капитал при альтернативном использовании капитала;

- средней отдачи на капитал в отрасли или по проектам такого типа;

- дивидендной политики фирмы;

- цены привлечения капитала.

Проект следует принять, если расчетная средняя отдача от инвестиций больше (не меньше) целевой отдачи.

Преимущества метода заключаются в:

- относительной простоте расчетов;

- дает оценку прибыльности проекта.

К недостаткам метода относятся следующие факторы:

- данный метод не учитывает изменения стоимости денежной единицы с течением времени;

- применяется субъективный выбор критерия сравнения - целевой отдачи на капитал.

Метод целесообразно использовать:

- при оценке небольших по размеру проектов;

- при оценке проектов с относительно коротким сроком осуществления.

-

Приведенная стоимость

Метод приведенной стоимости предусматривает вычисление дисконтированных чистых денежных поступлений за период осуществления проекта. Чистые денежные поступления представляют собой денежные поступления в год осуществления проекта за вычетом расходов, связанных с осуществлением проекта в данный год. При этом уже сделанные расходы по проекту не принимаются во внимание, так как они являются необратимыми издержками (омертвленными средствами) и не влияют на эффективность проекта в будущем. Учитывается вероятность получения того или иного денежного поступления. Чистые денежные поступления с учетом вероятности их получения дисконтируются к году принятия решения, который рассматривается как нулевой год осуществления проекта, так что приведенная стоимость проекта получается как сумма чистых приведенных (дисконтированных) денежных поступлений за все годы осуществления проекта:

где PDV - приведенная стоимость проекта; Пt - чистые денежные поступления в год t; r - норма дисконтирования ; p - вероятность получения данного результата.![PDV = \sum {\left[ {П_t *p/(1 + r)^t } \right]} ,\text{ }t = 0,...,n,](/sites/default/files/tex_cache/e53073586aa1b8d461e2d5c4ef026a22.png)

норма дисконтирования выбирается с учетом следующих факторов:

- вероятная степень риска, связанная с проектом;

- процентная ставка по долгосрочным кредитам;

- доход, выплачиваемый по привилегированным акциям данной компании;

- процент, под который покупатель компании может получить кредит.

Традиционно используются два метода выбора нормы дисконтирования:

- норма дисконтирования считается равной средневзвешенной цене финансирования путем займов и увеличения уставного капитала;

-

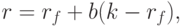

норма дисконтирования рассчитывается на основе модели CAPM (Capital Asset Pricing Model) по формулегде r - выбранная норма дисконтирования ; rf - отдача для безрисковых вложений; b - коэффициент бета; k - ожидаемая рыночная отдача на капитал.

Дисконтирование чистых денежных поступлений предусматривает учет инфляции. Номинальные величины поступлений и нормы дисконта корректируются на уровень инфляции:

Реальная величина показателя = номинальная величина / (1+р).

Окончательное решение принимается на основе знака приведенной стоимости проекта. Проект следует принять, если приведенная стоимость положительна.

К преимуществам данного метода относится то, что:

- метод учитывает временную оценку денежных поступлений, это дает более точную оценку стоимости денег;

- метод предоставляет однозначный объективный критерий принятия или отклонения проекта;

- метод дает возможность непосредственно суммировать проекты и анализировать совместный проект:

К недостаткам метода относятся следующие факторы:

- метод строится на основе субъективных предпосылок о значении прогнозируемых величин (денежных поступлений и нормы дисконта). Ошибка в прогнозе ведет к ошибке в расчетах и оценке проекта;

- сложность расчетов.

Целесообразность применения метода определяется:

- при отборе очень крупных проектов;

- при отборе независимых проектов.